Allereerst: de beste wensen voor 2025! Ik hoop dat het voor iedereen een mooi jaar zal worden en dan zeker niet alleen qua beleggingen, maar ook qua gezondheid!

In eerdere posts en podcast afleveringen hebben we kort teruggeblikt op 2024 en vooruitgekeken naar 2025. Daarbij trokken we al de conclusie dat het afgelopen jaar voor heel veel beleggers een uniek jaar was, gezien de uitzonderlijke prestaties van vele beleggingen.

Kijk alleen al even naar de poll die ik maandelijks doe en zie hoeveel mensen er vorig jaar op meer dan 25% rendement zijn uitgekomen.

Bijna de helft van de respondenten deed, zelfs na de rode weken waarmee we het jaar afsloten, meer dan 25% rendement. Als je je daarbij bedenkt dat gemiddeld gezien beleggers per jaar (marktconform) op zo’n 10-15% zouden kunnen rekenen, zou je dus de conclusie kunnen trekken dat het een bovengemiddeld jaar was.

Marktbreed een succesvol jaar

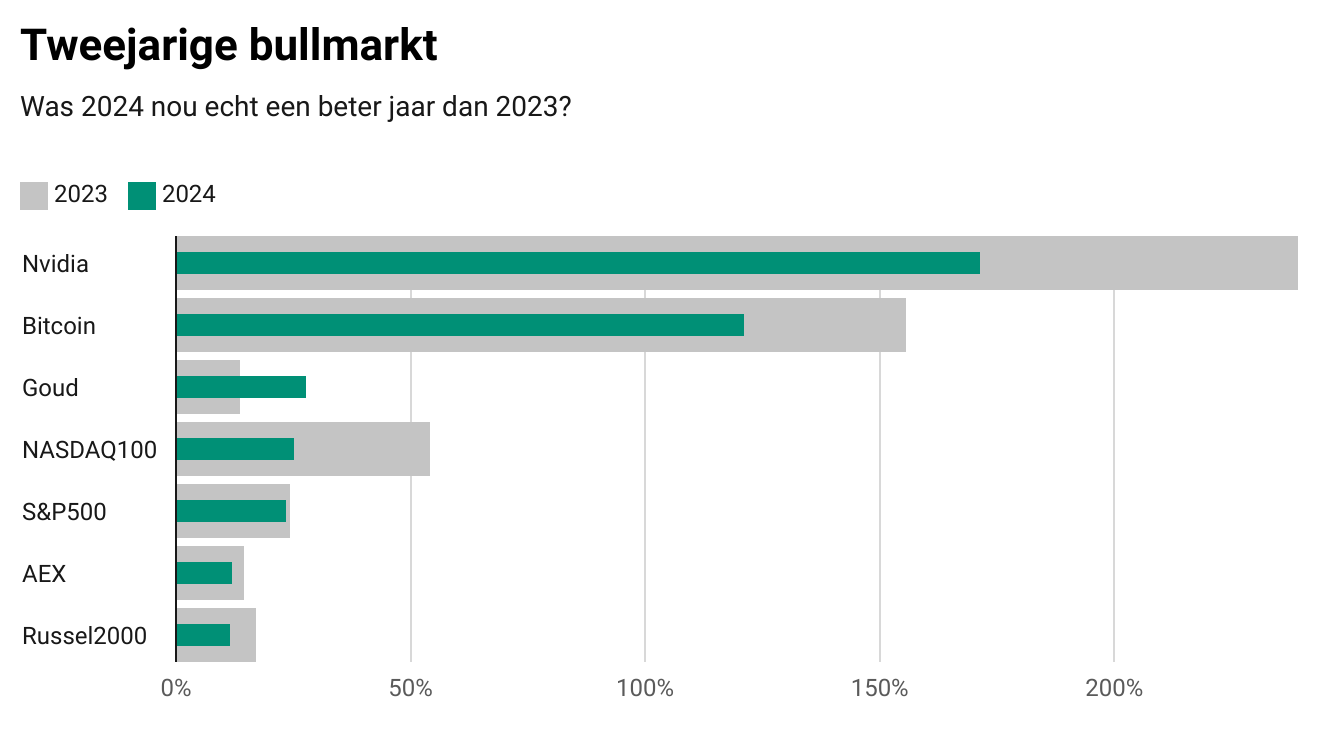

Niet alleen voor onze portfolio’s was het succesvol, maar ook marktbreed was er veel dat bovengemiddeld het jaar afsloot. De S&P500 deed zo’n 23% en de Nasdaq100 tikte bijna de 25% aan.

Ook brede Wereld ETF’s als $IWDA en $VWCE deden goede zaken, met respectievelijk 27% en 24%. Dat is meer dan het dubbele van het gemiddelde jaarlijkse rendement van de afgelopen 5 tot 10 jaar.

In andere delen van de wereld was het wisselvalliger. De $EMIM ETF in Emerging Markets bijvoorbeeld, bleef steken onder de 15% en wie in dividend ETF’s zat moest het doen met 10% tot 16% rendement. De AEX ETF ($IAEA) deed zo’n 13%. Nog steeds zeer verdienstelijk, dat wel.

Ook al hebben veel beleggers een beter rendement weten te behalen in 2024 dan in 2023, toch was het marktbreed minder succesvol dan het jaar ervoor.

Je ziet heel duidelijk dat, met uitzondering van de goudprijs, overige markten (en NVDA / BTC als populaire voorbeelden) gewoonweg minder koerswinst lieten zien in 2024. Dat is wel opvallend, in mijn ogen: meer mensen op betere rendementen dan in 2023, maar toch was 2023 voor “de markt” beter te noemen.

Was 2024 dus een “stock picking markt”?

Ben jij al klaar voor 2025?

De DLT-Creators zijn overtuigd: het wordt een kansrijk, maar ook volatiel jaar. Ben jij er klaar voor? Als PLUS-lid krijg je inzicht in onze portfolio’s, lees je alle exclusieve analyses en krijg je volledig toegang tot de community, waar je kunt sparren met andere beleggers.

Word PLUS-lidOutperformers

Natuurlijk waren er ook outperformers versus de bredere markten, zoals de Semiconductor ETF (SMH) met 32% koerswinst en meer niche ETF’s zoals de VanEck Blockchain $DAVV ETF met meer dan 37%.

Naast bitcoin, lieten ook Ethereum (55%), Solana (97%) en XRP (259%) zien dat er nog heel wat in het vat zat afgelopen jaar.

Zo kunnen we nog wel even doorgaan, maar het verhaal van 2024 was duidelijk: technologieaandelen en crypto waren, net als in 2023, de grootste winnaars voor beleggers.

Veel concentratie, weinig winnaars

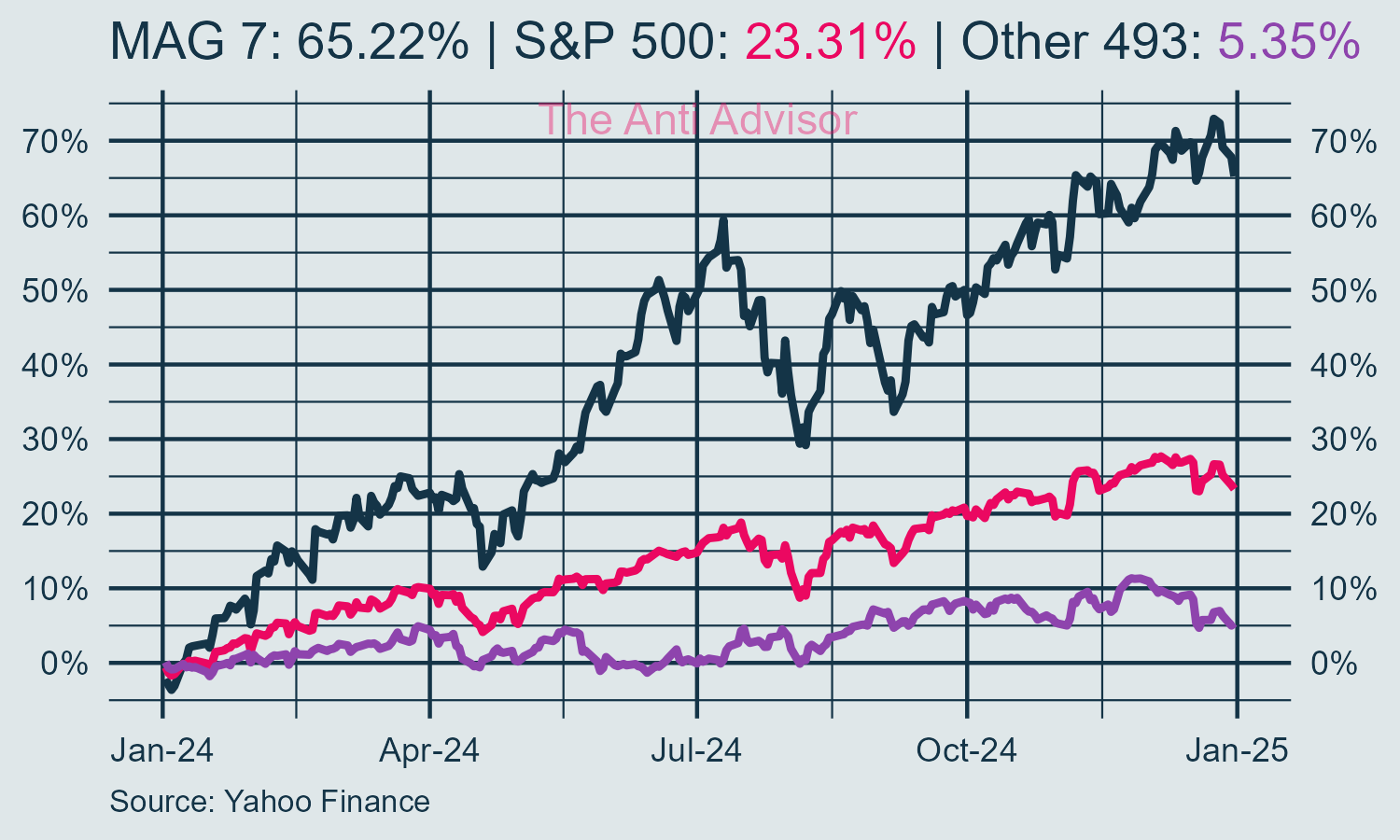

Dit zie je overigens ook als je de inhoud bekijkt van “wat het goed heeft gedaan”. Je kunt je als belegger goed voelen met een S&P500 rendement van 23% in het afgelopen jaar, maar het is verstandig om te bekijken waardoor dit komt.

De Magnificent Seven bleken in 2024 ook weer dominant, waarbij valt op te merken dat deze zeven grootmachten een gezamenlijk rendement hadden van 65%, terwijl de overige 493 aandelen in de S&P500 slechts een gezamenlijk rendement van 5% deden. Zeer veel concentratie dus en in feite ben je met een S&P500 ETF dus vrijwel volledig overgeleverd aan de prestaties van die zeven aandelen. De rest blijft simpelweg ver achter.

Hieruit maak ik twee dingen op:

- De MAG7 bleef in grote mate verantwoordelijk voor het dragen van de indices als de S&P500.

- Niet in de MAG7 zitten of niet in een ETF zitten die de MAG7 in de top holdings heeft, dan heb je waarschijnlijk een middelmatig resultaat (afgezien van crypto en niche smallcaps).

Dat is wat mij betreft niet gezond, maar het is wat het is. Ook in 2023 trokken we die conclusie en velen zijn contrair uit de MAG7 gestapt, omdat het verhaal eind dat jaar was dat die dominantie niet langer door kon blijven gaan.

Het bleef echter wel doorgaan en ook al deel ik de mening dat zo’n sterke afhankelijkheid niet houdbaar of gezond is, heeft vechten tegen de trend van de markt je als directionele belegger gewoonweg geld gekost!

Bovengemiddeld, maar geen uniek jaar

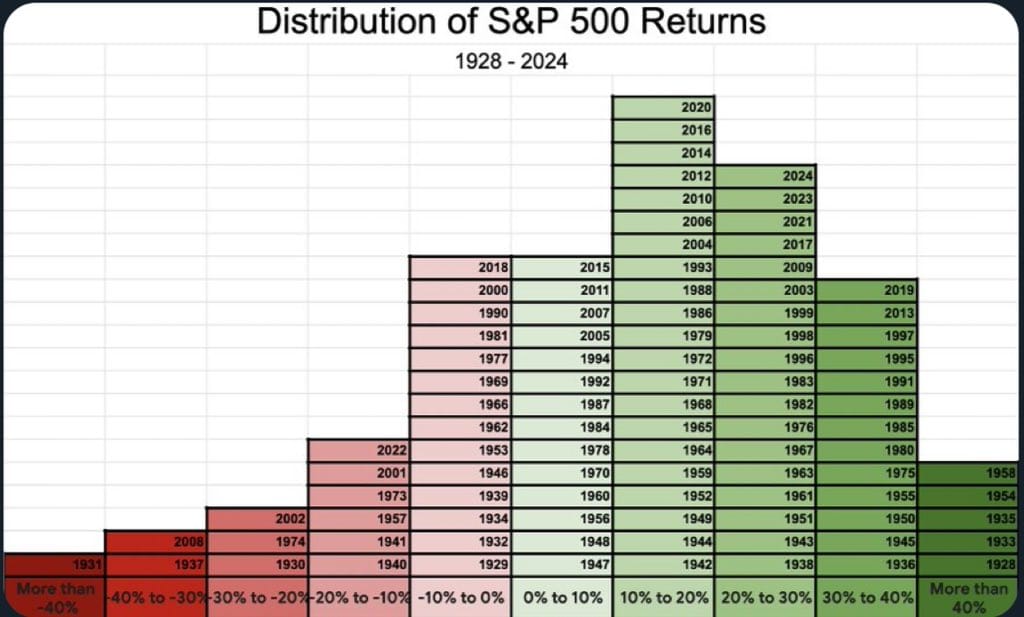

Ook al deden vele indices, ETF’s en dergelijk het bovengemiddeld - toch was 2024 niet uniek qua prestaties. Hoe vreemd dat ook mag klinken.

Je ziet hierboven dat het resultaat van bijvoorbeeld de S&P500 (23%) in heel wat meer jaren is behaald, sinds 1928. Bijna honderd jaar aan data en vooral de laatste jaren vallen bijna allemaal in het rechterrijtje van de verdeling (groen), met uitzondering van 2018 en 2022. Bovengemiddeld, maar verre van uniek dus.

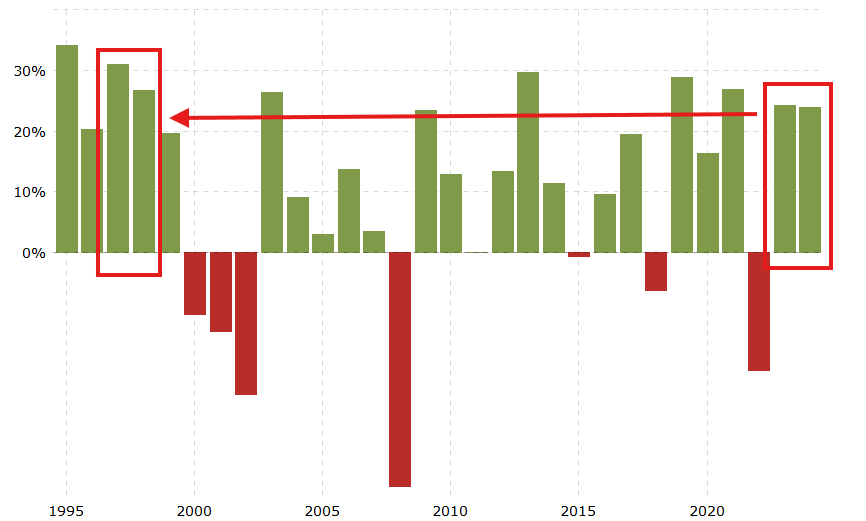

Wat WEL uniek is, is dat de S&P500 voor het eerst sinds 1998 twee opvolgende jaren van 20%+ heeft behaald. Zowel in 2023 als 2024 deed de Amerikaanse index meer dan die 20% koerswinst en dat is voor het eerst in 25 jaar tijd. Dat kan dus ook het gevoel geven dat beleggers even wat voorzichtiger moeten zijn, aangezien drie opeenvolgende jaren van 20%+ NOG unieker zou zijn.

Dat wil overigens niet zeggen dat 2025 daarom een negatief/rood jaar wordt, want er zijn al meerdere periodes geweest van drie of meer positieve opeenvolgende jaren. Echter, niet drie 20%+ jaren. Dat zou vrij uniek zijn, als de S&P500 in 2025 ook meer dan die 20% zou doen. Het is echter wel waar veel beleggers op rekenen…

De sterke Dollar

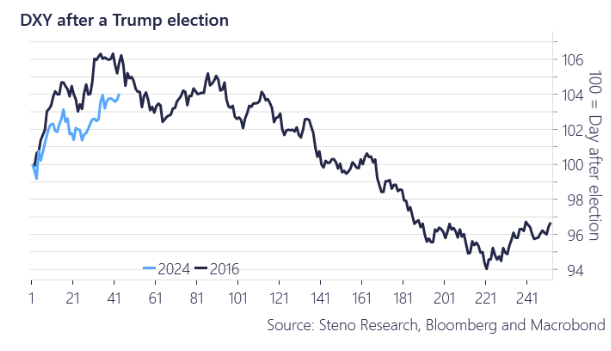

De Amerikaanse dollar is in de laatste maanden van 2024 enorm hard gestegen, wat een dempend effect gegeven heeft op veel beleggingen. Toch gaan er geluiden, dat ditzelfde effect zichtbaar was tijdens de vorige verkiezings-overwinning van Trump eind 2016.

Hiermee zou de komende weken de kracht van de USD af moeten nemen, wat aannemelijk is vanwege de plannen van de nieuwe regering EN de last die vele handelspartners van de VS nu ervaren.

Dat zou risk-assets moeten helpen met hun sterke vervolg, maar het is voor nu gewoonweg even afwachten hoe dit zich gaat ontwikkelen.

Wat 2025 ons gaat brengen

De eerste weken van het nieuwe jaar zijn altijd weer even onwennig, omdat we collectief gewend zijn aan “een frisse start” op 1 januari. Portfolio’s startten het jaar qua rendement weer op ”nul” en ook de financiële media zullen veelal wederom spreken van nieuwe kansen en gevaren in het nieuwe jaar.

Nu iedereen vooruitkijkt, zie ik als altijd een mix van bulls en bears die er kaas van proberen te maken. Wil je weten hoe wij denken dat het jaar gaat verlopen? Check dan het artikel hieronder, waar wij onze glazen bollen oppoetsen en trachten in te schatten waar het heen kan gaan.