Onlangs waren we als team "De Lange Termijn" aanwezig op het beleggersevenement van de IEX. Tijdens een van de sessies zaten vier analisten op een rijtje. Zij kregen de vraag: "Waar liggen nu de kansen voor beleggers?". Ze waren het allemaal eens over één thema: cybersecurity.

Crowdstrike is al lange tijd een aandeel op mijn radar. Sterker nog, in een van de eerste DLT podcast afleveringen van 2023 noemde ik Crowdstrike als extreem aantrekkelijk, destijds bij een koers van rond de $100.

Inmiddels is het aandeel fors gestegen en staat het bedrijf bij veel actieve beleggers op de watchlist.

Waarom? Hoge free cashflows, actief in een snelgroeiende industrie, en een domein dat de komende jaren - met verdere digitalisering van onze samenwerking - steeds meer aandacht zal krijgen.

In deze analyse geef ik inzicht in de groei van het bedrijf, maar kijk ik ook kritisch naar een les uit het verleden: geen enkel aandeel is elke prijs waard. Uiteindelijk zal de koers in veel gevallen aansluiten bij de fundamentele prestaties.

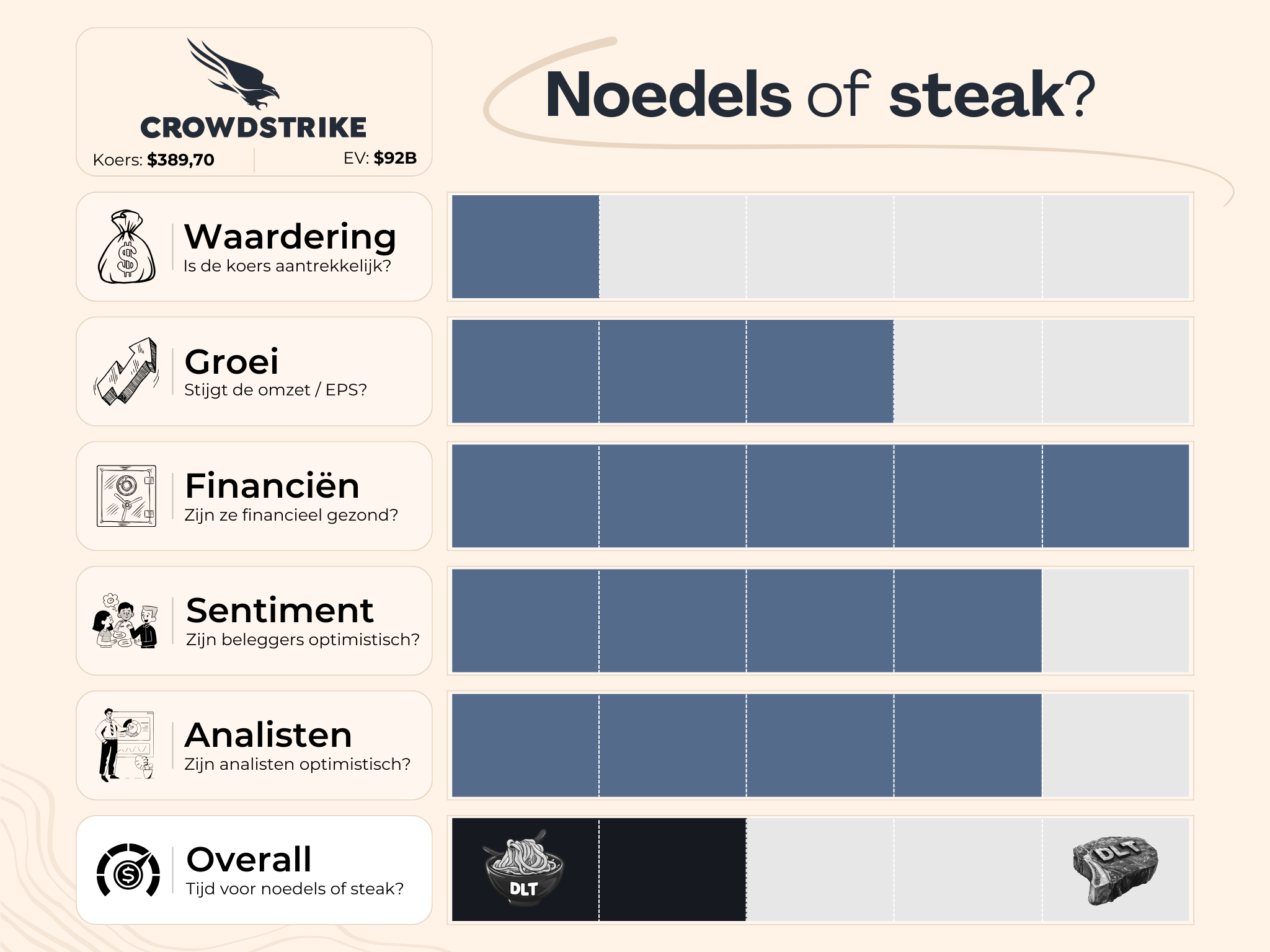

Is de groei van Crowdstrike sterk genoeg om deze waardering te verantwoorden?

Key Summary

Dit zijn de drie belangrijkste conclusies uit deze analyse:

Wat doet het bedrijf?

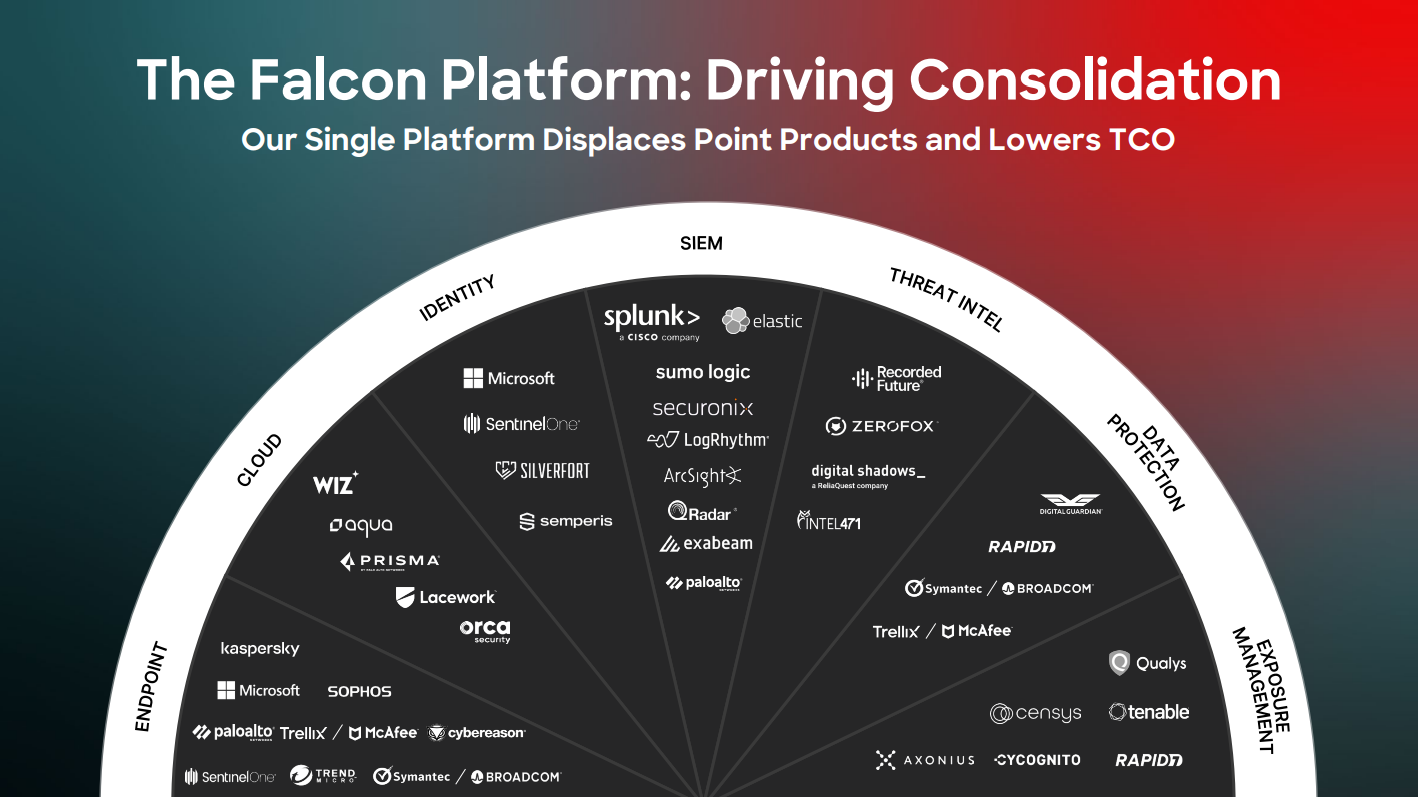

Crowdstrike is een top cybersecuritybedrijf dat werkt via de cloud om je apparaten te beveiligen. Ze zorgen ervoor dat bedrijven beschermd zijn tegen cyberdreigingen door gebruik te maken van slimme AI en machine learning om aanvallen meteen op te sporen en te stoppen.

Hun belangrijkste producten zijn:

- Falcon-platform, dat zorgt voor het detecteren en reageren op bedreigingen

- Falcon Prevent, een next-gen antivirus

- Falcon X, voor geavanceerde dreigingsinformatie

- Falcon OverWatch, voor het opsporen van aanvallen voordat ze echt problemen veroorzaken

Hun slimme AI (uiteraard, wie niet?) zorgt ervoor dat bedreigingen snel worden opgespoord en aangepakt. Dit maakt Crowdstrike een krachtig beveiligingsplatform dat zich continu aanpast aan de steeds veranderende wereld van cyberdreigingen.

Wat Crowdstrike echt onderscheidt van de concurrentie, is hun aanpak via de cloud. Dit betekent dat ze snel kunnen opschalen en updates kunnen leveren zonder dat je gedoe hebt met hardware op locatie.

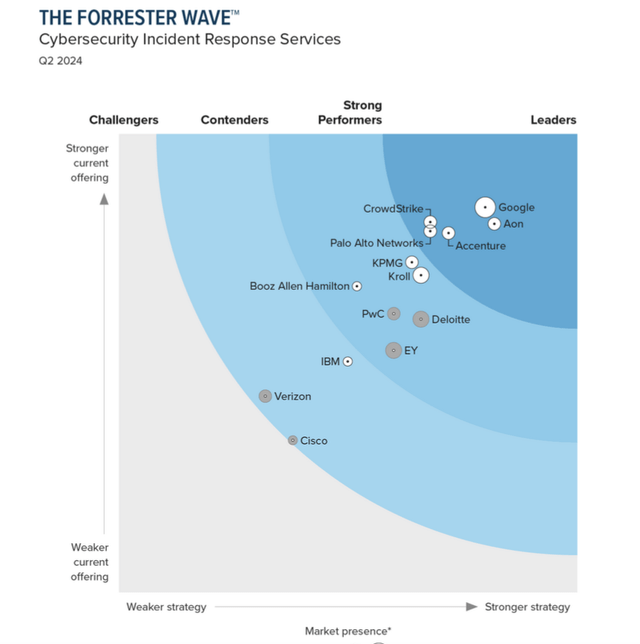

Dit heeft Crowdstrike gebracht tot een van de beste cybersecuritybedrijven, aldus Forrester, met een sterke strategie en een uitmuntend productaanbod.

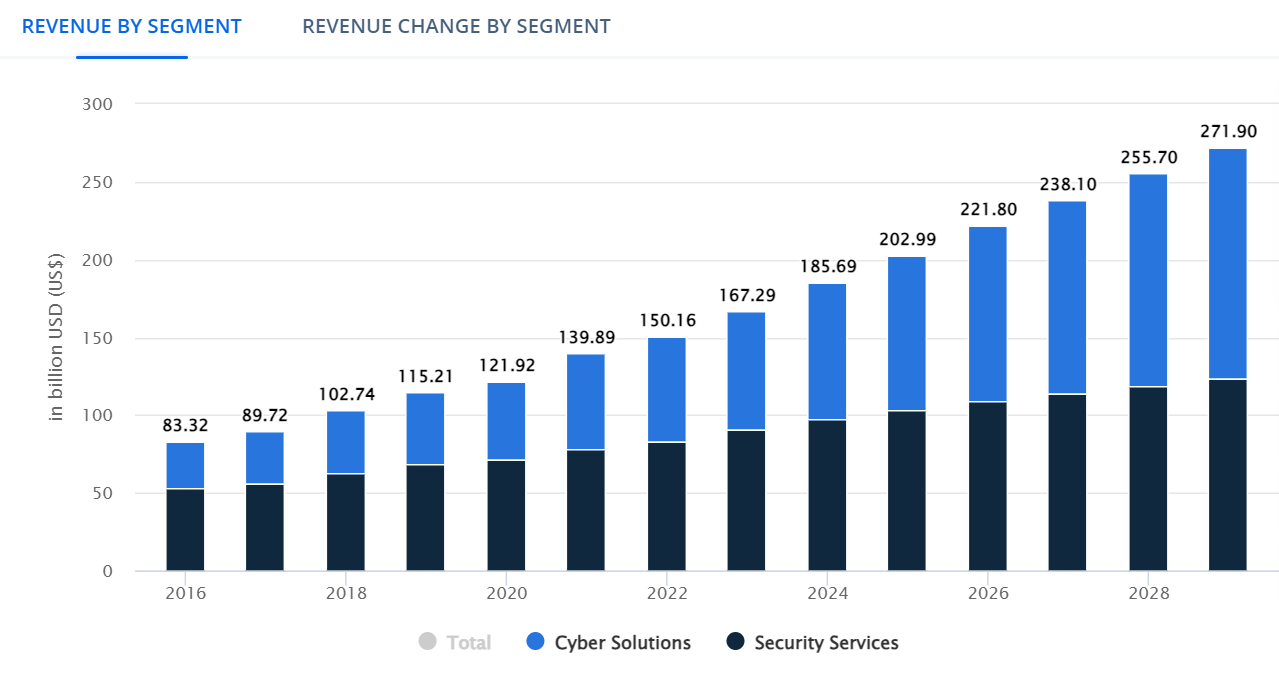

Cybersecurity is een industrie die de komende jaren alleen maar groter wordt. Volgens Statista groeit de wereldwijde markt naar $271 miljard in 2029, met een jaarlijkse groei van 8%.

Persoonlijk zou het me niet verbazen als die groei nog harder gaat. Met de toenemende digitalisering van de samenleving en de bijbehorende afhankelijkheid van cloud-gebaseerde en IoT-software en -hardware, lijkt 8% nog aan de lage kant. Dit komt waarschijnlijk doordat de markt al enorm groot is..

Hoe ziet de groei eruit?

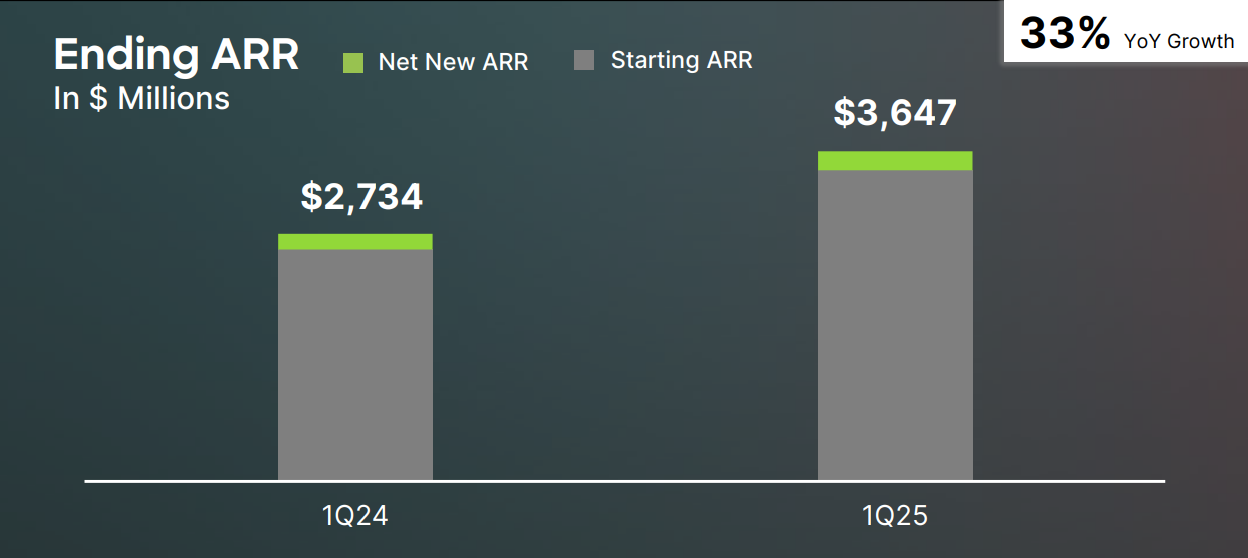

Softwarebedrijven draaien primair om Annual Recurring Revenue (ARR), hun buitengewone marges en de mate van free cashflow die ze genereren.

Crowdstrike heeft hun ARR afgelopen kwartaal met 33% (jaar-op-jaar) zien stijgen, naar ruim $3.6 miljard in Q1. In de afgelopen drie jaar is hun omzet jaarlijks gemiddeld met 48,7% gestegen.

Kortom, je kunt Crowdstrike echt beschouwen als een hypergrowth bedrijf.

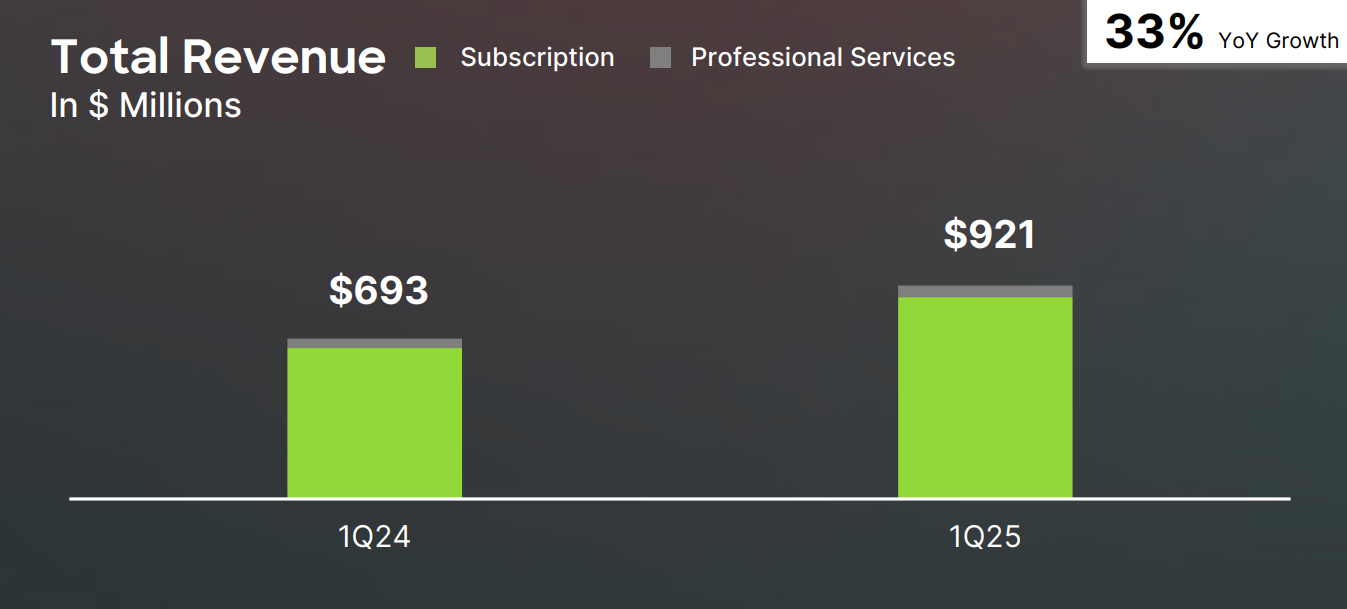

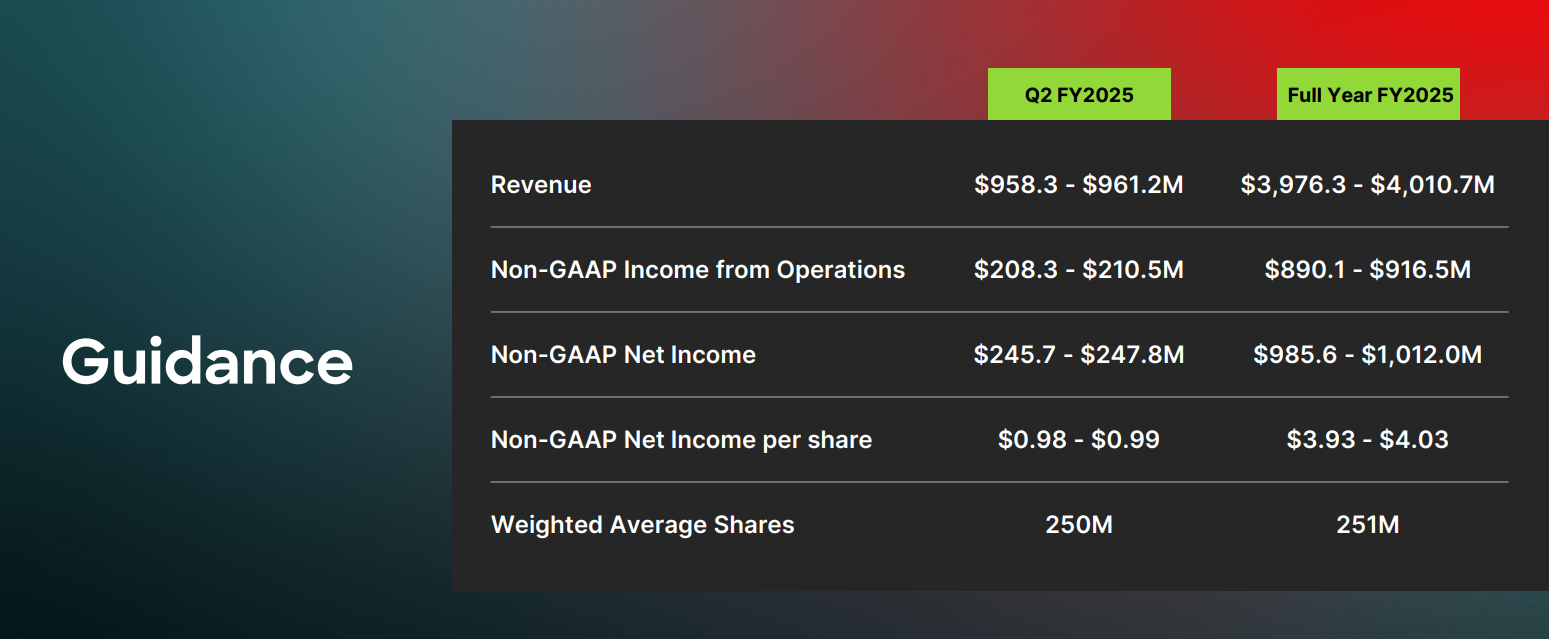

De totale omzet zal dit jaar waarschijnlijk rond de $4 miljard uitkomen, een groei van +31% ten opzichte van vorig jaar, toen de omzet $3.055 miljard was. Dit toont aan dat Crowdstrike zelfs in economisch moeilijkere tijden een ‘sticky’ product heeft.

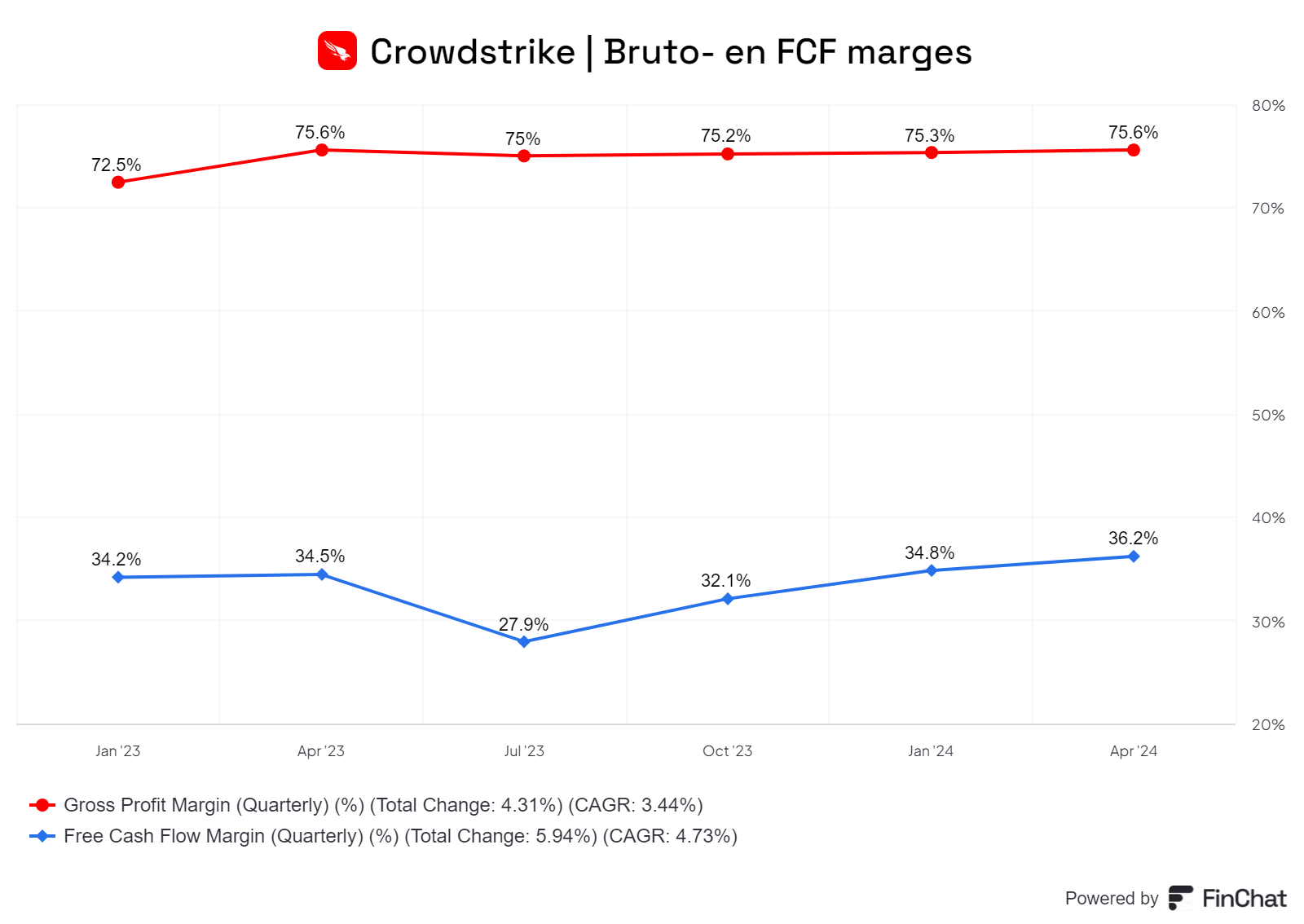

Qua brutomarges zien we een constante ~75% marge over de afgelopen zes kwartalen, wat aantoont dat Crowdstrike zich weinig aantrekt van mondiale omstandigheden.

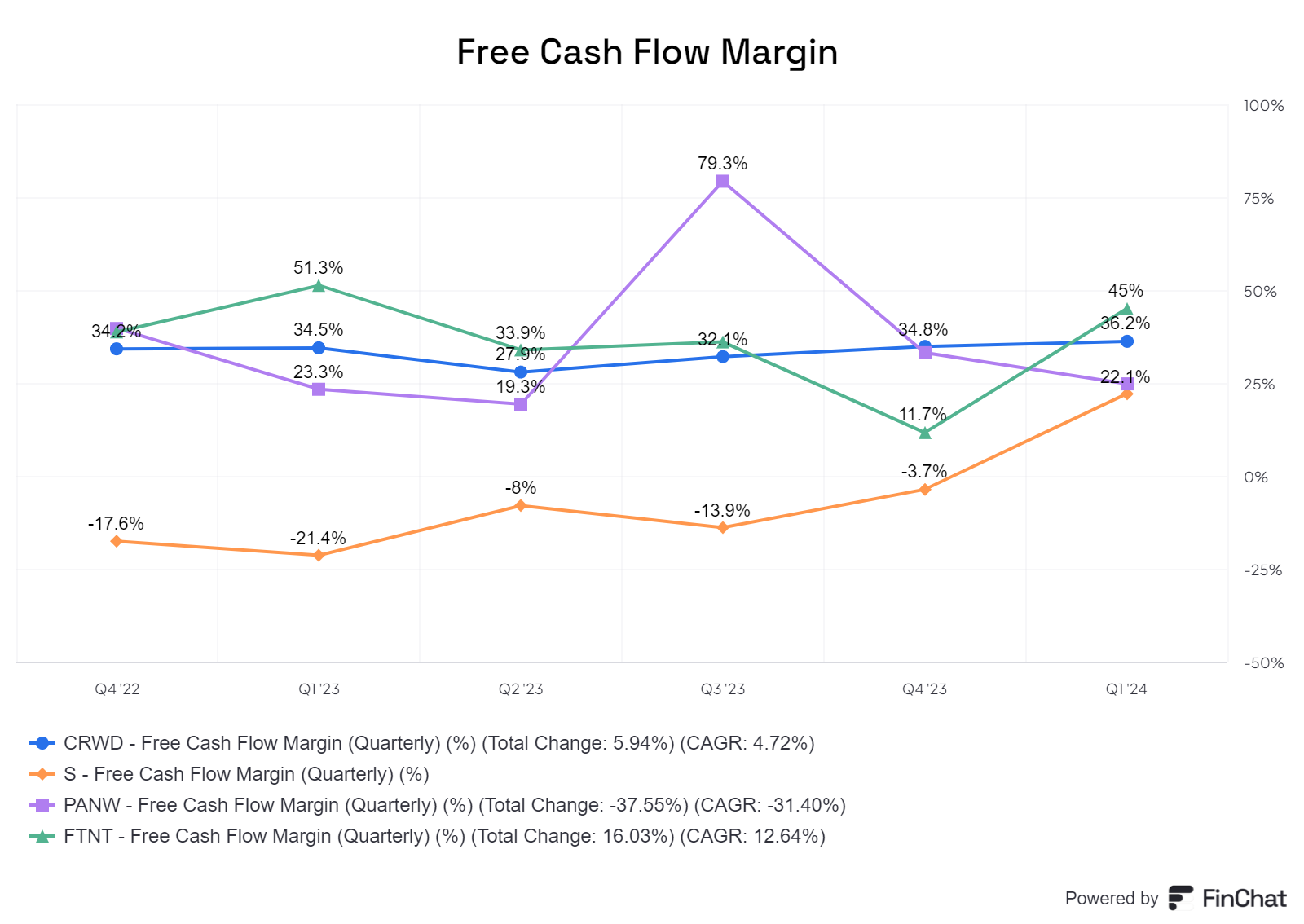

Hun free cashflow marge is in het afgelopen kwartaal gestegen naar 36,2%.

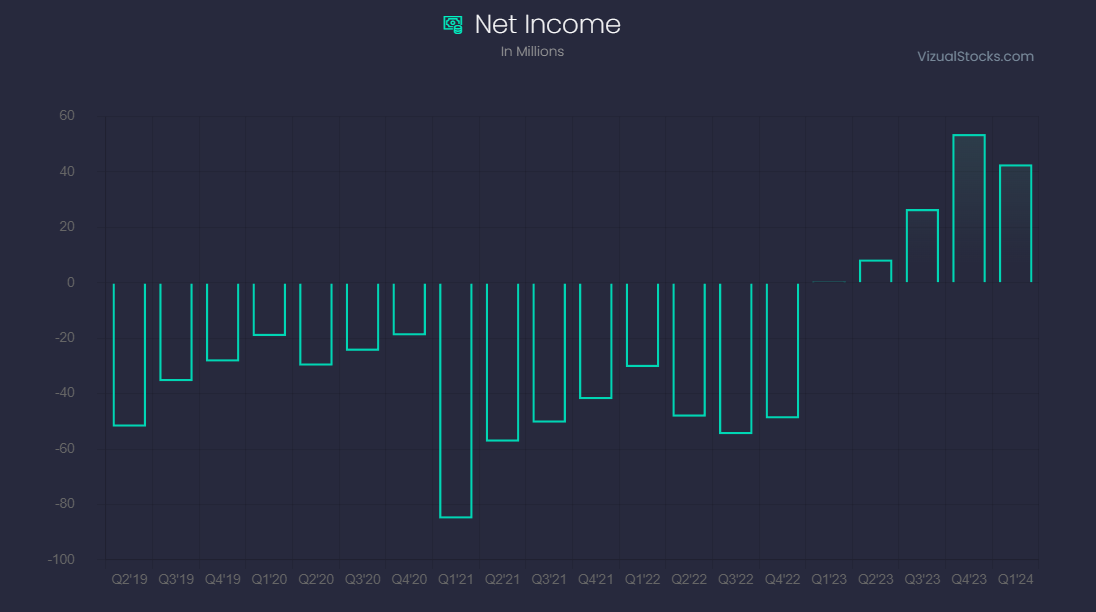

Qua netto-inkomsten heeft Crowdstrike de afgelopen kwartalen een mooie stap gemaakt. Ze zijn winstgevend, met een nettowinst van $43 miljoen in het afgelopen kwartaal. Ze hebben succesvol de stap gezet van een groeistrategie naar een 'below the line' winstgevende strategie.

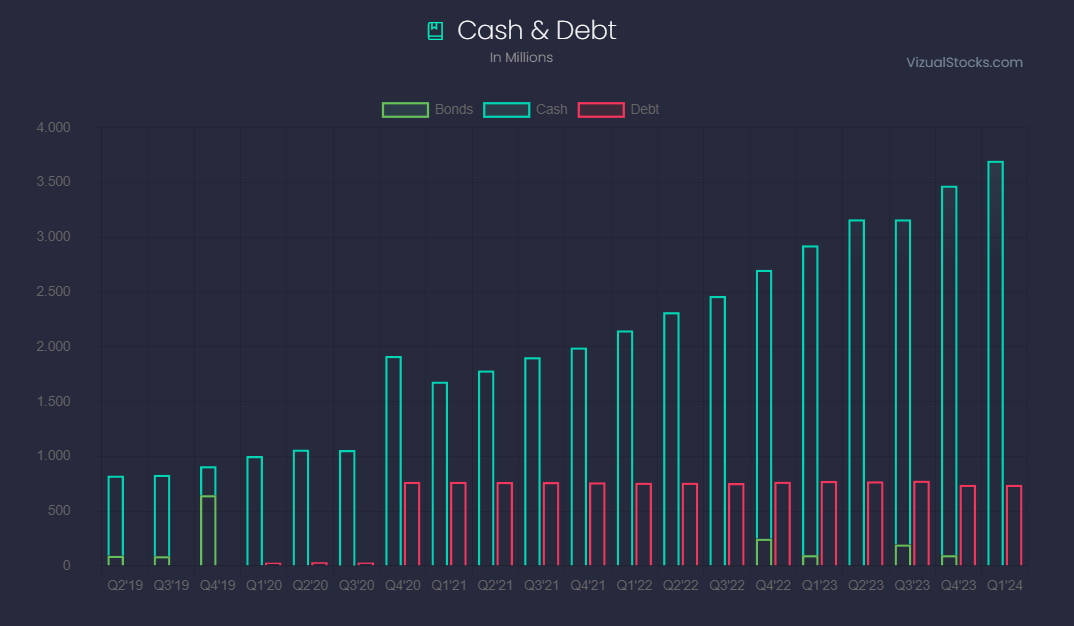

Als resultaat zien we een ontzettend gezond bedrijf, met een sterk stijgende cashpositie en een dalende schuldenlast. Dit is een bedrijf waar je als belegger 's nachts heerlijk van kunt slapen.

Over het algemeen laat Crowdstrike een uitstekende en solide Q1 zien, wat verklaart waarom de koers in het afgelopen jaar sterk is gestegen.

Hoe presteert Crowdstrike tegenover concurrenten?

De concurrentie komt vanuit verschillende hoeken, waaronder grote spelers zoals Microsoft. In deze analyse zal ik me focussen op de partijen die zich volledig richten op cybersecurity: Palo Alto, SentinelOne en Fortinet

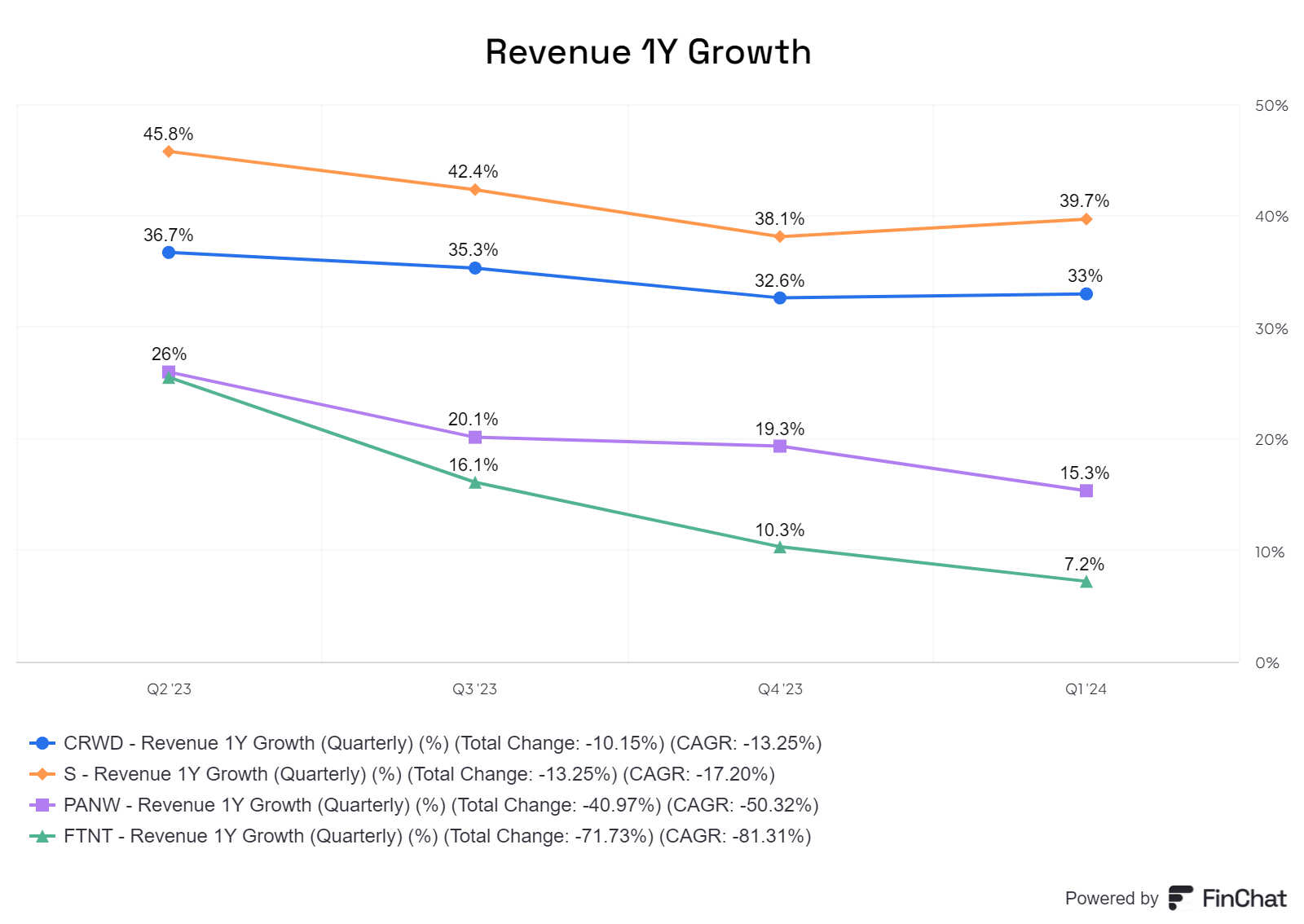

Vergeleken met concurrenten zoals Palo Alto en Fortinet, die een daling van hun omzetgroei laten zien, doet Crowdstrike het beter.

SentinelOne laat een hogere omzetgroei zien omdat ze agressief investeren in marktaandeel, maar dat gaat ten koste van hun free cashflow.

Als we kijken naar de Free Cashflow, dan doet alleen Fortinet het iets beter met een free cashflow marge van 45% in het afgelopen kwartaal, hoewel dit mogelijk een eenmalige stijging was.

Voor beleggers die sterk winstgevende bedrijven zoeken, is Crowdstrike jaarlijks vooruitgang aan het boeken, maar de echte stabiele winstgevendheid ligt voorlopig bij Fortinet.

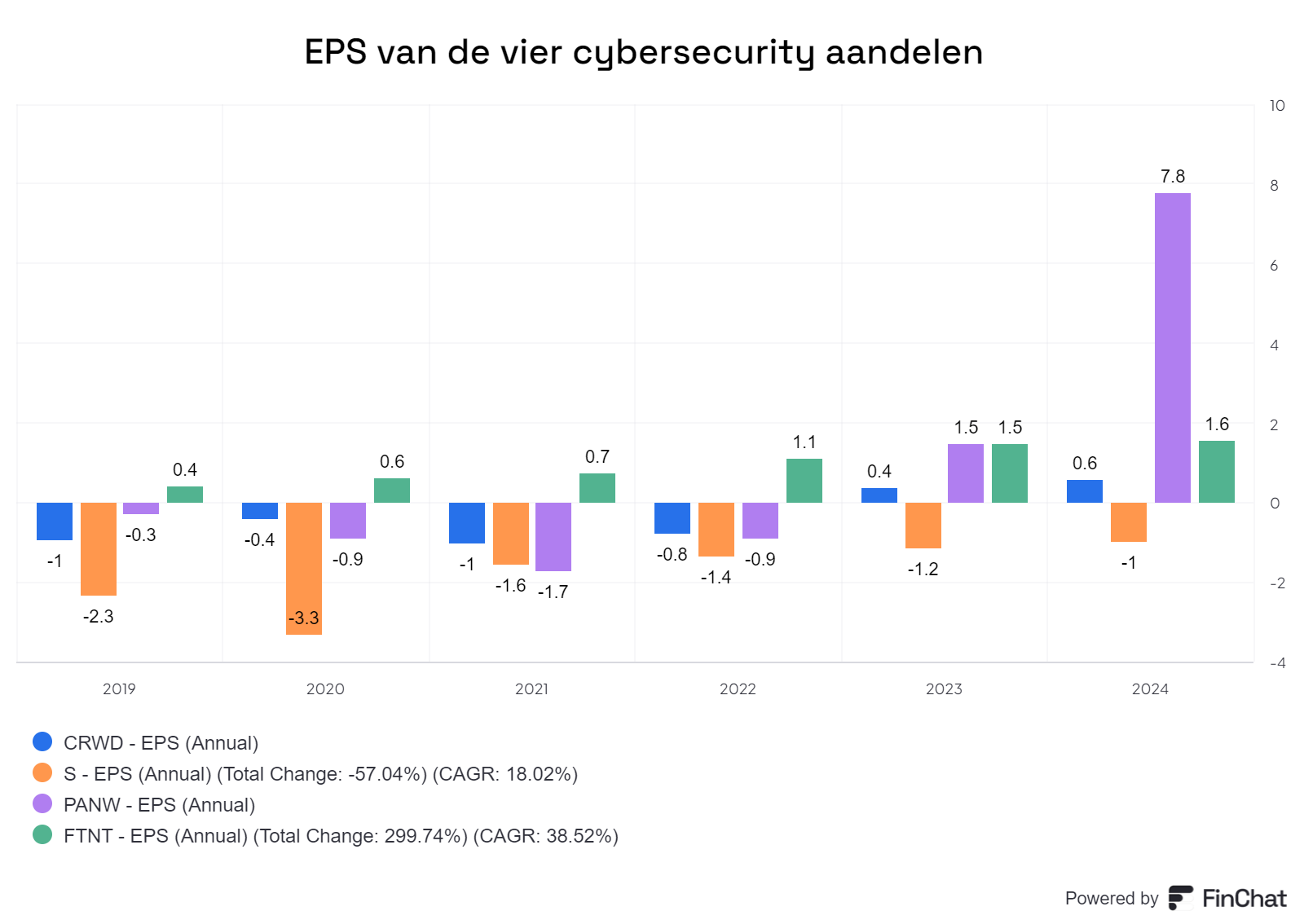

Palo Alto had een enorme uitschieter in 2024 vanwege een eenmalige $1,5 miljard belastingvoordeel.

Mijn conclusie is dat ieder bedrijf in deze sector iets te bieden heeft voor beleggers.

- Vind je agressieve omzetgroei interessant? Dan is SentinelOne een sterke optie.

- Ben je fan van solide, winstgevende bedrijven? Dan lijkt Fortinet een mooie keuze.

- Voor een stabiel groeibedrijf dat ieder jaar vooruitgang boekt, is Crowdstrike een solide keuze.

Over het algemeen beschouw ik cybersecurity als een sector waarin het lastig is om een definitieve winnaar aan te wijzen.

Gelukkig kun je ook beleggen in een cybersecurity ETF. Twee ETF's die mij aanspreken zijn de Wisdomtree Cybersecurity ETF (WCBR) en de L&G Cyber Security ETF (USPY).

Alle drie de bovengenoemde bedrijven zijn in beide vertegenwoordigd.

Is dit aandeel aantrekkelijk?

Puur qua fundamentele prestaties ontlopen de vier bedrijven elkaar dus niet zoveel. In ieder geval niet genoeg om één duidelijke winnaar aan te wijzen. Maar uiteraard kan één bedrijf alsnog veel aantrekkelijker gewaardeerd zijn dan de ander.

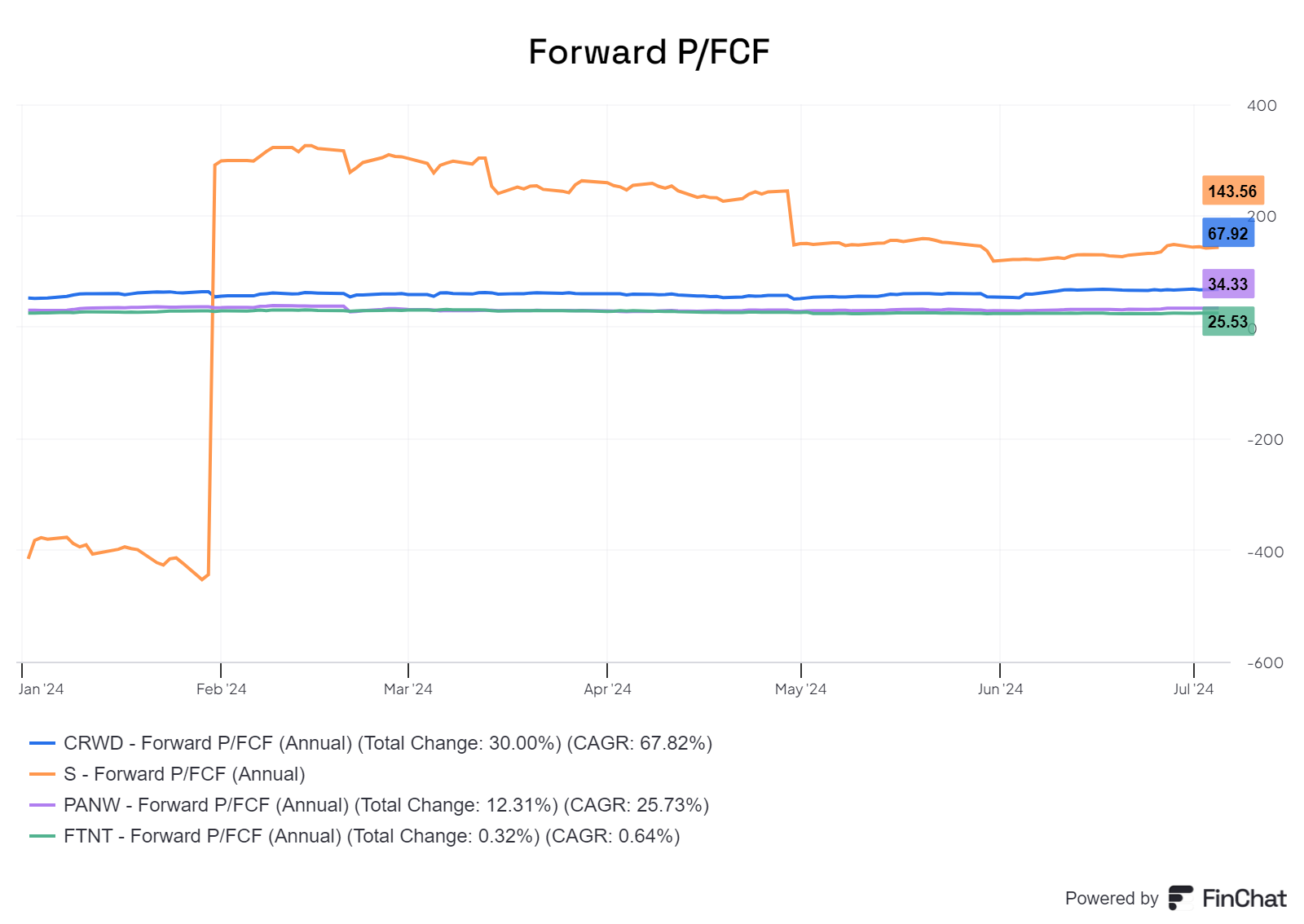

Laten we eerst kijken naar de relatieve waardering van Crowdstrike. Met de huidige omzetgroei en free cashflow marge zou ik persoonlijk bereid zijn om een P/FCF te betalen tussen de 25 en 30. Dat ligt boven mijn gemiddelde (20), maar is prima te verantwoorden voor een van de leiders in deze industrie.

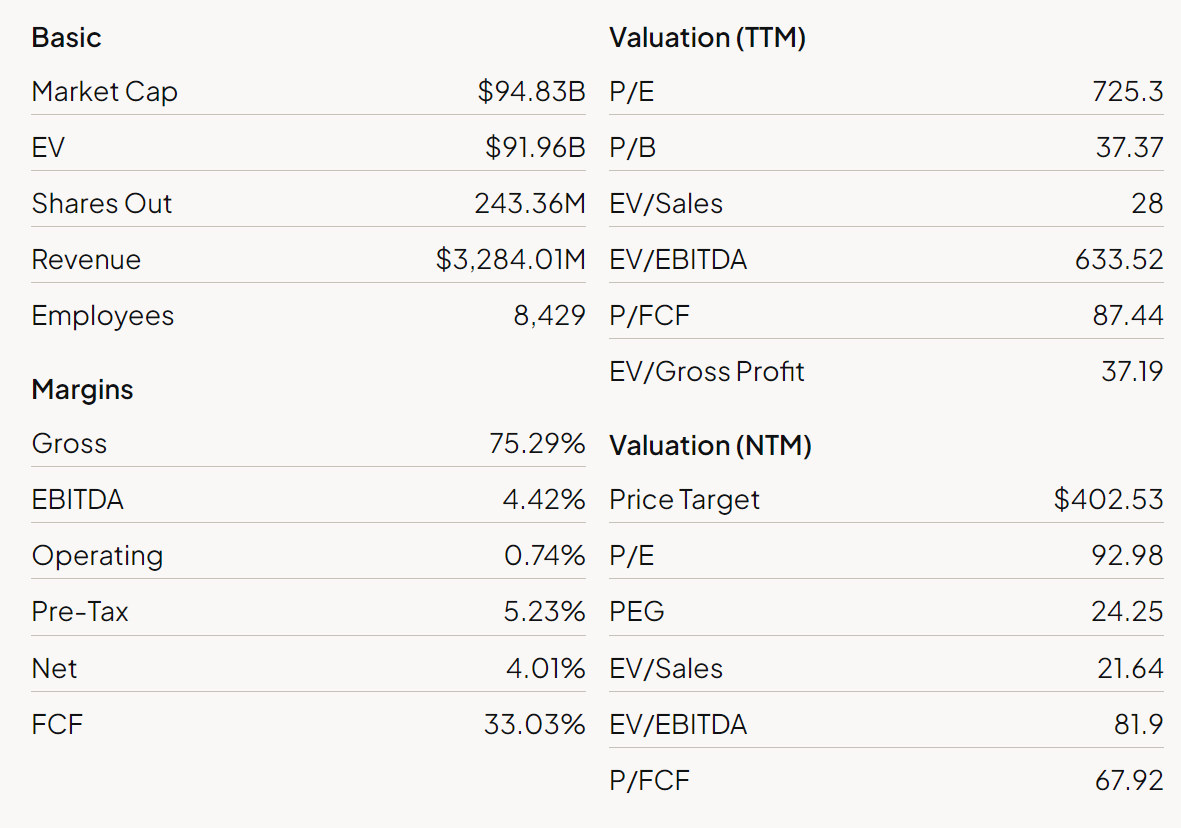

De huidige relatieve waardering is als volgt:

Mijn eerste constateringen zijn:

- Een brutomarge van 75% en een free cashflow marge van 33% tonen aan dat het businessmodel uitstekend in elkaar zit, met voldoende mogelijkheden om de komende jaren te blijven investeren in groei.

- Een forward P/FCF van ~68 over de komende twaalf maanden is bijzonder duur. Mijn grens zou liggen op 30x. Dat betekent dat Crowdstrike ruim dubbel zo hoog gewaardeerd lijkt als waar ik comfortabel mee zou zijn.

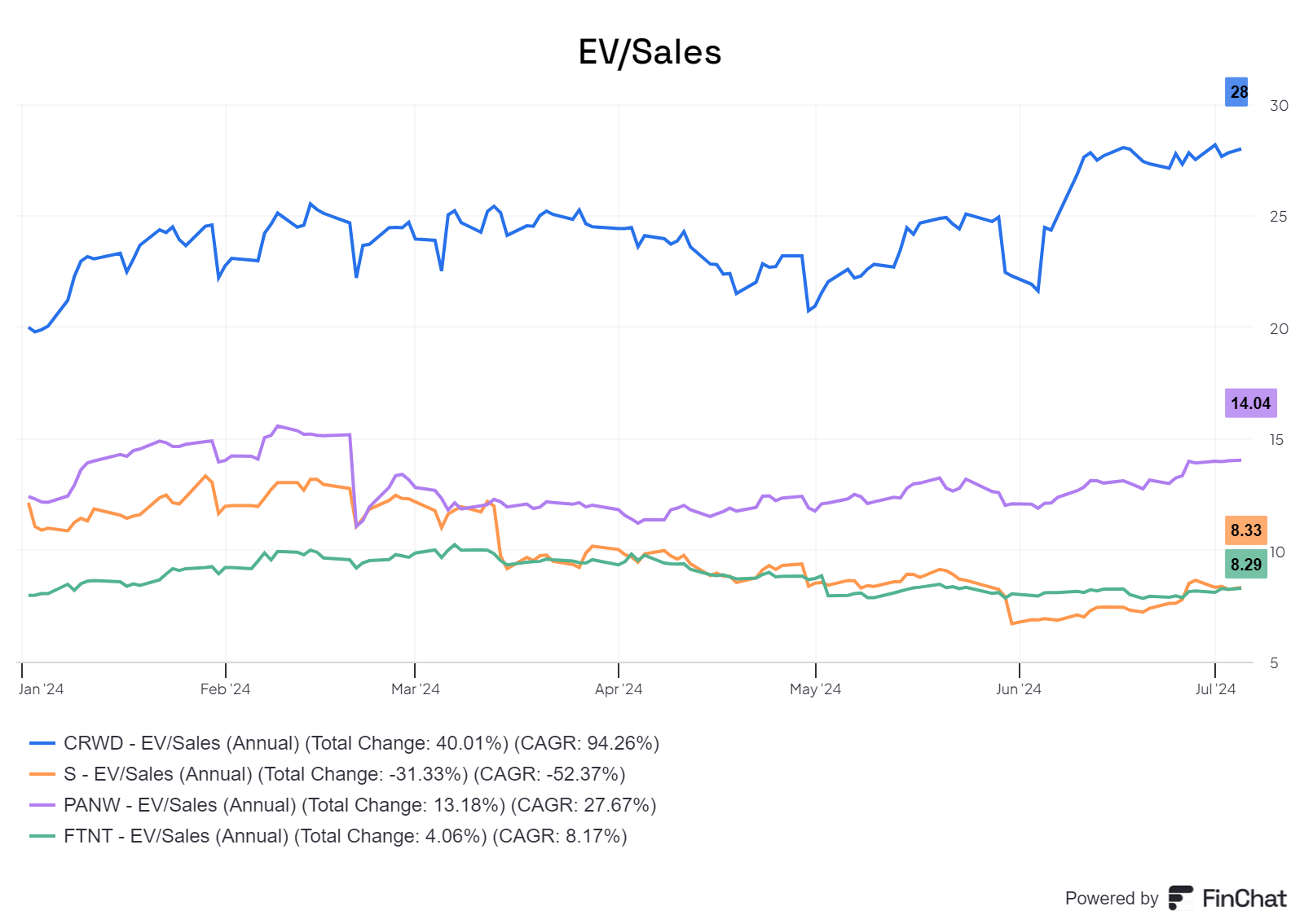

- Bij softwarebedrijven zien we historisch een EV/Sales rond de 10x in positieve marktomstandigheden. Dat Crowdstrike op 28x (LTM) zit, is opnieuw een bewijs van een forse waardering.

Dus, we zien dat Crowdstrike met name qua forward P/FCF en EV/Sales bovengemiddeld gewaardeerd lijkt. Hoe verhoudt dit zich tot de drie concurrenten?

Crowdstrike is veruit het hoogst gewaardeerde cybersecurity-aandeel op basis van EV/Sales, met een ruim dubbele waardering ten opzichte van Palo Alto. SentinelOne en Fortinet zijn zelfs 70% goedkoper dan Crowdstrike.

Als we kijken naar forward P/FCF, dan is Crowdstrike ook relatief hoog gewaardeerd, met enkel SentinelOne die (vanwege hun focus op omzetgroei) relatief duurder is.

Op basis van deze metrics is Palo Alto bijna 50% zo goedkoop en Fortinet zelfs 63% goedkoper.

Met de eerste constatering dat Crowdstrike een uitstekend en stabiel bedrijf is, maar ook de andere cybersecurity-aandelen op zichzelf prima stappen lijken te zetten, zou ik niet zo'n hoge premie durven zetten op Crowdstrike.

Mijn aanname lijkt terecht: de koers van Crowdstrike is behoorlijk op de resultaten vooruitgelopen. Het voelt als een sterk risico om nu een positie te openen.

Wat zou een redelijke koers zijn om een positie te openen? Dan kom ik uit op een koers van $175 tot $200 om voorzichtig een teentje in het water te steken.

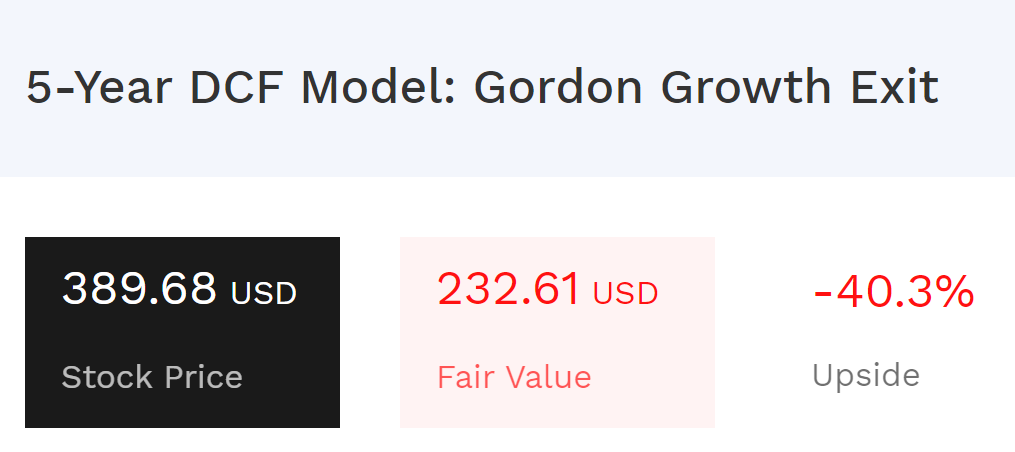

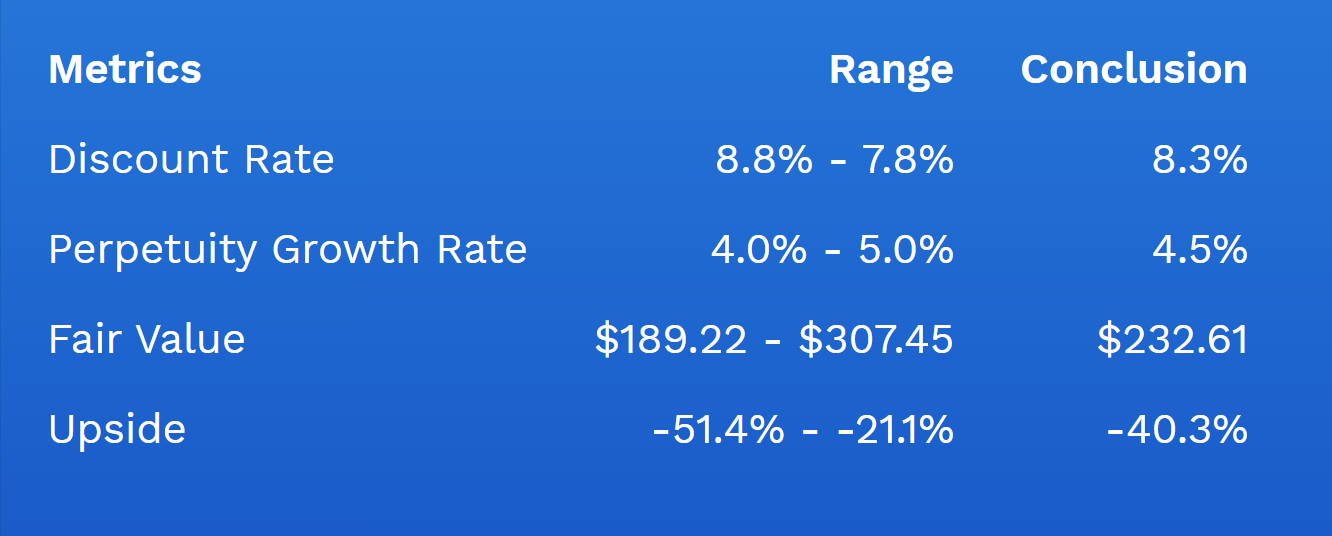

Mijn constatering dat het aandeel overgewaardeerd is, blijkt ook uit mijn standaard 'fair value' model.

Uitgaande van een agressieve 30% omzetgroei met 30% EBITDA marge (momenteel 4,5%, dus een stretch), volgt een waardering van ~$232 per aandeel.

Dat is een behoorlijk tegenvallende risk/reward, dus mijns inziens is dit niet het moment om in Crowdstrike te beleggen, ondanks dat Crowdstrike het waarschijnlijk op lange termijn uitstekend zal doen.

Conclusie

Als we één les hebben geleerd uit de mania van 2020 en 2021, is het dat ieder aandeel een redelijke prijs kent. Zelfs de meest fantastische bedrijven kennen een periode waarin de euforie en vertrouwen kalmeert, waarna de koers corrigeert naar een redelijkere waardering (zoals Snowflake).

Cybersecurity is absoluut een interessante sector. Maar als je besluit erin te beleggen, zou dit een geval kunnen zijn waarbij een markt-specifieke ETF meer kansen biedt dan een individueel aandeel. Er zit genoeg groei in de markt, maar het is niet duidelijk wie het gros van de markt straks zal bezitten.

Eén ding weet ik wel: Crowdstrike is een duur aandeel wiens waardering te ver is opgelopen. Kan het bedrijf fantastisch presteren op termijn? Absoluut. Maar de risk/reward lijkt niet in het voordeel van nieuwe beleggers op dit moment.

Het eindrapport