Er zijn meer ETF's dan onderliggende assets die ze volgen. Toch kiest het gros van de (passieve) beleggers voor een handjevol populaire ETF typen, voor met name de langere termijn.

Denk aan ETF's die de wereldindex volgen, een markt als Amerika, een beurs als de AEX of een ETF welke zich richt op wereldwijde bedrijven die dividend uitkeren.

Rendementen in de afgelopen 10 jaar

Ik heb zeven van deze ETF's met elkaar vergeleken qua prestaties in de afgelopen 10 jaar. Geen nieuwe, shiny trend ETF's van niche spelers... gewoon de "usual suspects" met heel wat geld onder beheer, goede beschikbaarheid en waar verreweg de meeste mensen voor kiezen.

Dit zijn:

Wereldwijde spreiding

- Vanguard FTSE All-World - VWRL

- iShares Core MSCI World - IWDA

Markt specifiek

- Invesco Nasdaq-100 - EQQQ

- Vanguard S&P 500 - VUSA

- VanEck AEX - TDT

- iShares Core MSCI Europe - IMEU

Dividend

Alle bovenstaande ETF's zijn te vinden bij de populaire brokers en bestaan al minimaal 10 jaar, zodat er genoeg data is over historische prestaties.

Het dient dat ook gezien te worden als onderdeel van jouw onderzoek, niet als vervanging van jouw eigen onderzoek.

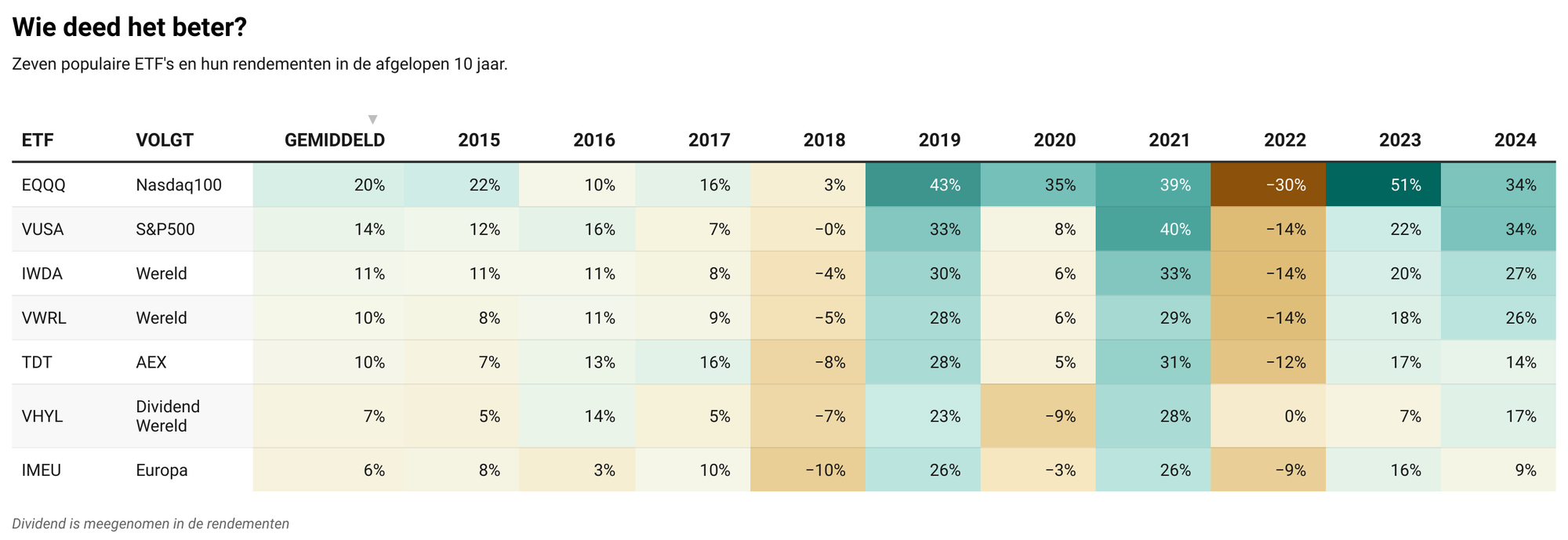

Kijk even mee in onderstaande tabel van alle jaarlijkse rendementen in de afgelopen 10 jaar. In de kolom "gemiddeld" vind je het gemiddelde jaarlijkse rendement over 2014 t/m september 2024.

Gelijk valt al op, misschien niet verrassend, dat de NASDAQ ETF het beste gemiddelde rendement laat zien over ruim 10 jaar (20%). Nummer twee is de S&P500 ETF (14%), enzovoorts. Het minst aan gemiddeld rendement had je behaald door je geld in Europa te steken (IMEU met 6%).

Nu kun je denken: "boeiend, elke ETF heeft meer opgeleverd dan mijn geld op een spaarrekening zetten". Ja, eens: het minste rendement is in dit geval 6% per jaar. Maar toch denk ik dat je een dief bent van je eigen portemonnee als je het bij die gedachte en conclusie laat.

Elke euro in een ETF die het veel minder doet dan de top 3, is wat mij betreft dan ook suboptimaal.

Niet alleen kijken naar goede jaren

Natuurlijk moet je niet alleen kijken naar de goede jaren, maar ook naar de slechtere jaren. De NASDAQ ETF heeft dan wel verreweg het beste jaarlijkse rendement laten zien, toch moest je in 2022 even goed op de blaren zitten. Het rendement was maar liefst -30%, terwijl de S&P500 en Wereld ETF's nog niet de helft van dat papieren verlies moest incasseren in dat jaar.

"Ze zeggen wel eens: de beste dagen komen na de slechtste dagen."

Zo ook bij de jaarlijkse bewegingen van de NASDAQ ETF. In 2022 had het een klap van -30% te verwerken, maar het jaar erna (2023) deed het z'n beste rendement in tien jaar tijd: +51%!!

Afhankelijk van je trek in risico, kun je voor jezelf bepalen of je een ETF zou willen met meer bewegingen en meer upside, of een ETF die net wat minder volatiel is - maar nog steeds een hele goede performance (bovenkant rijtje).

Eenvoudig zelf beleggen

Bij Scalable Capital kan je simpel beleggen met toffe features zoals beleggingsplannen, meerdere portfolio's, en simuleren hoe je portfolio zou reageren op bepaalde grote beursevents.

Als DLT-lid krijg jij zes maanden gratis Prime+ (t.w.v. bijna €30,-) waarmee je kosteloos kan handelen.

Bescherming in slechte jaren

Ben je wat actiever in het beleggen in ETF's, dan zou je natuurlijk ook kunnen kijken naar een strategie waarbij je mikt op:

- De beste ETF voor goede jaren, waarna je afschaalt naar

- De beste ETF voor slechte jaren.

Zo kun je aan de tabel zien dat de Vanguard High Dividend Yield ETF (VHYL) vlak bleef liggen in de bearmarket van 2022. Had je jouw vermogen tijdelijk geparkeerd in VHYL, dan had je je vermogen kunnen beschermen tegen de daling die de overige ETF's wel moesten incasseren - terwijl je inkomen uit dividend kreeg, elk kwartaal van 2022.

(ben je dat niet, gewoonweg deze strategie links laten liggen)

Ik heb het gedaan in 2021. Niet perfect, niet op de top en niet met mijn gehele portfolio, maar een groot deel ging eind dat jaar in VHYL. Eind 2022 ruilde ik de VHYL ETF om voor o.a. de NASDAQ ETF, om weer gepositioneerd te zijn voor de bullrun.

Er zijn betere dividend-ETF's die je kunnen beschermen tijdens een daling van de markt, zoals in 2022. Kijk hiervoor even naar mijn artikel over de beste dividend-ETF. 👇🏻

Eerlijk is eerlijk: voor het rendement zou je ook niet in VHYL hebben moeten zitten, met slechts 7% per jaar (inclusief dividend). Dat doe je voor dividend of bescherming in mindere tijden - maar niet voor "total return".

Opvallend is dat de Europese ETF (IMEU) eigenlijk nergens in uitblonk. In goede jaren doet het maximaal hetzelfde als een wereld ETF, maar in slechte jaren biedt het nauwelijks een buffer of bescherming voor je portfolio.

Totale rendementen in 10 jaar

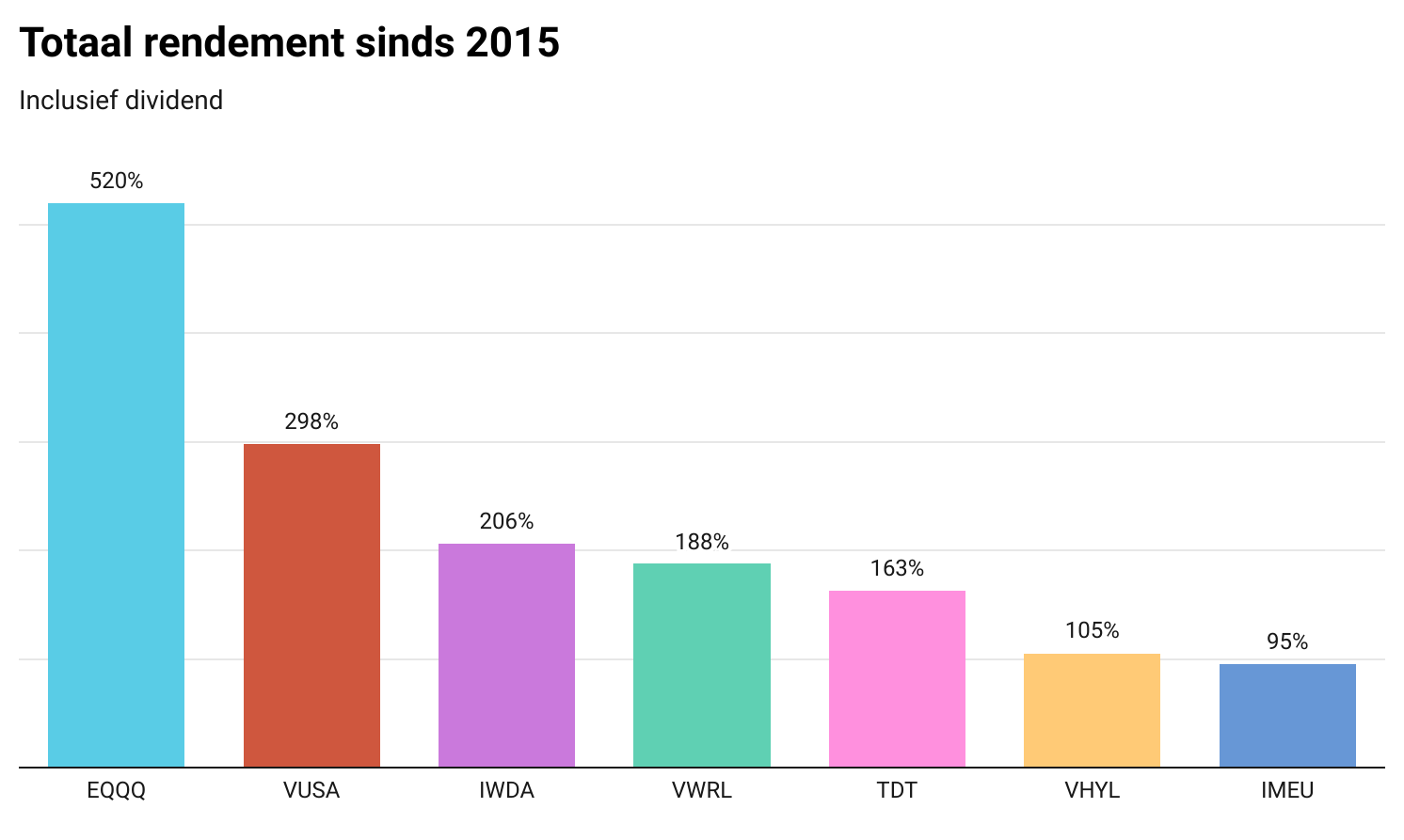

Om duidelijk weer te kunnen geven wat de verschillen zijn in prestaties sinds 2015, moeten we ook even kijken naar het totale rendement + dividend.

Ook hier zie je dat de NASDAQ100 ETF uitblinkt met maar liefst 520%: elke duizend euro in 2015 zou dus nu zo'n €6200 waard zijn. Een bizarre 6x op je investering.

De nummer 2 is de S&P500 ETF, met bijna 300% totaal rendement in tien jaar tijd. Ga je wat verder kijken, dan heeft de hekkensluiter ($IMEU / Europa) weliswaar bijna een verdubbeling gedaan in die tijd, maar deed het slechts de helft van bijvoorbeeld een Wereld ETF (IWDA & VWRL).

Conclusie

Met ETF's die de NASDAQ of S&P500 volgen, investeer je in een markt (Amerika) die het de afgelopen jaren heel goed heeft gedaan en beleggers veel rendement hebben gegeven. Blijft dat zo? Ik denk voorlopig wel, maar dit is voor iedere belegger om zelf te bepalen.

Wil je toch meer gespreid dan een enkele markt en ben je, in ruil voor die zekerheid, bereid om rendement op te geven? Dan zou je kunnen denken aan de wereld ETF's (IWDA / VWRL). Nog steeds een prima gemiddeld historisch rendement (10-12% per jaar), maar meer dan dat is het ook niet.

Kies de markt of ETF die bij jouw risicoprofiel en ambities past, nu je weet wat het verschil in rendement en up/downs zijn geweest in de afgelopen tien jaar.

Resultaten uit het verleden bieden geen garanties voor de toekomst. Achteraf terugkijken en conclusies trekken is makkelijk, maar vooruit kijken is grotendeels gebaseerd op aannames. Doe zelf goed je eigen onderzoek en gebruik deze analyse ter ondersteuning of uitgangspunt. Niets in dit artikel moet gezien worden als financieel advies.