Rocket Lab, opgericht in 2006, is een Amerikaans ruimtevaartbedrijf dat zich bezighoudt met het lanceren en maken van kleine satellieten. Wat Rocket Lab echt bijzonder maakt, is hun focus op betaalbaarheid en snelheid.

Ze zijn vernieuwend met hun Electron-raket, die deels is gemaakt van koolstofvezel en 3D-geprinte onderdelen. Het is ook de eerste raket die batterijen gebruikt voor turbopompen, wat betekent dat ze de productiekosten kunnen drukken tot slechts vijf miljoen dollar per lancering.

Daarnaast zijn ze bezig met de Neutron-raket, die grotere ladingen kan vervoeren. En als je wilt, regelen ze ook alles voor je, van satelliet ontwerp tot orbitale beheer. Een "one-stop-shop" voor ruimtevaart, dat klinkt best tof, hè?

Key Summary

Dit zijn de drie belangrijkste conclusies uit deze analyse:

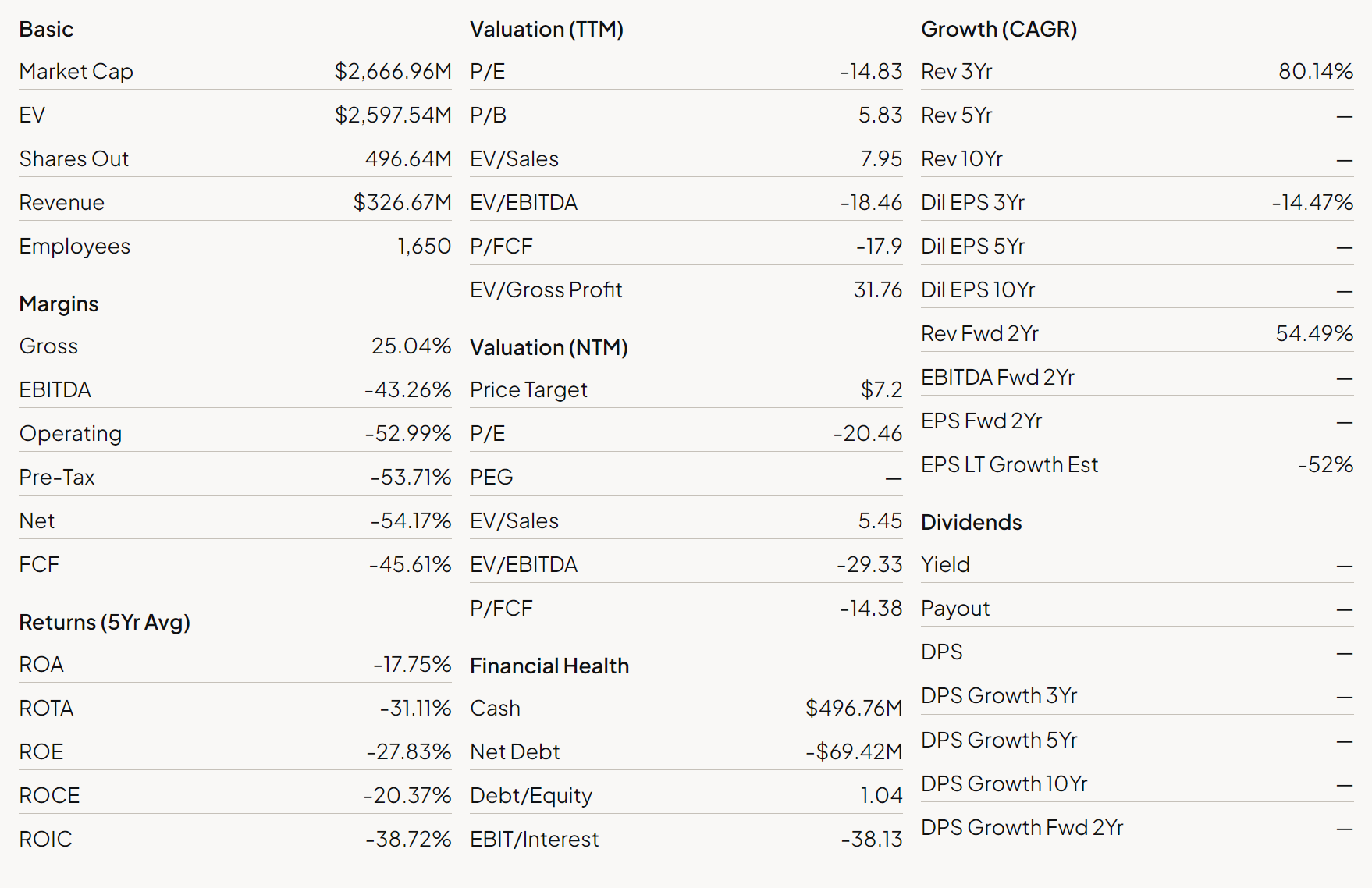

Met een waardering van slechts $2,5 miljard lijkt er voldoende potentieel te zijn als deze ambities worden waargemaakt.

Jasper beschouwt dit aandeel als een potentiële multibagger: een significante upside van een 5x in vijf jaar tijd.

Lees meer over het multibaggers portfolio.

Resultaten

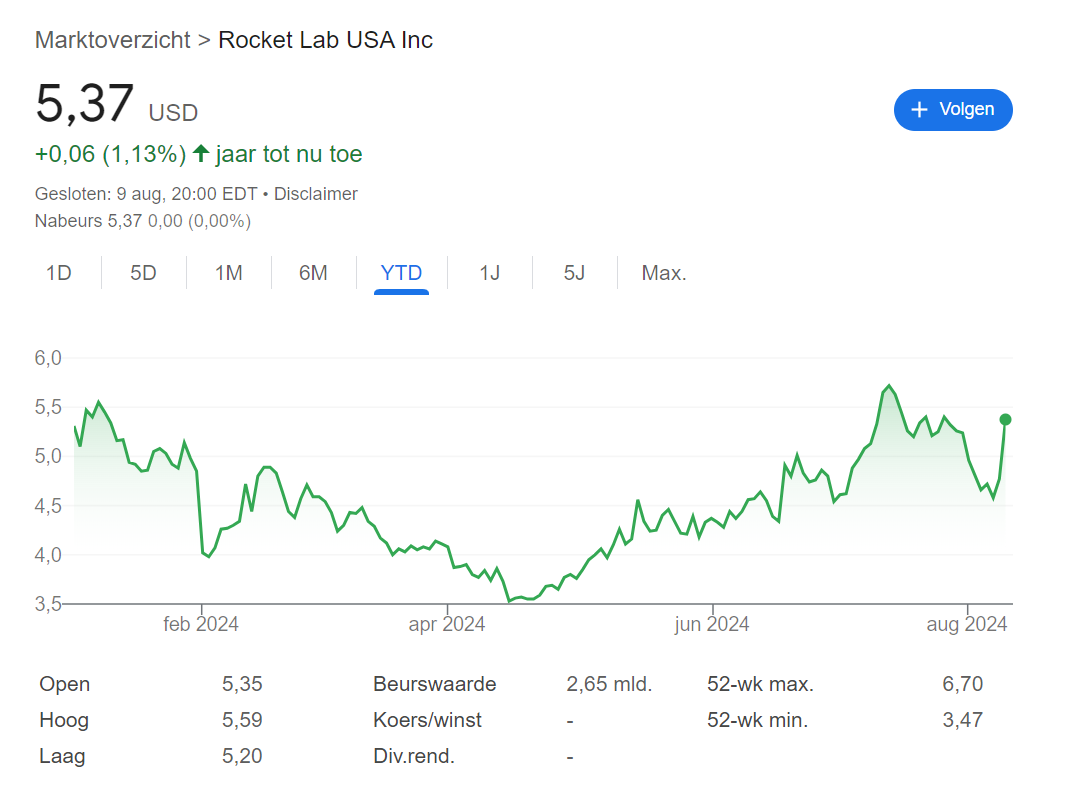

Het aandeel heeft een trouwe schare (retail) beleggers, die graag speculeren op de toekomst van Rocket Lab als uitdager van SpaceX. Dat brengt van oudsher enorme koersschommelingen met zich mee.

Het rendement dit jaar is +1,1%, al stond het een paar maanden geleden nog rond de $3,50. Mede door het prima earnings-rapport van de afgelopen week kreeg de koers een broodnodige boost:

- Rocket Lab behaalde een omzet van $106 miljoen, een groei van 71% jaar-op-jaar.

- Er zit nog voor $1,07 miljard dollar aan getekende opdrachten in hun pijplijn. Dit wijst op een blijvende commerciële interesse.

- Ze hebben met succes meer dan 50 Electron-missies uitgevoerd, waaronder voor NASA, en voerden in 2024 64% van alle lanceringen in de VS uit, exclusief SpaceX.

- Het management heeft inzicht gegeven in hun toekomstplan om een eigen satellietnetwerk te lanceren. Hiermee willen ze een "end-to-end" ruimtevaartbedrijf worden.

"By owning launch and spacecraft, we're at a distinct advantage when it comes to establishing our own space capabilities or constellations. We can build and launch our own spacecraft at cost and we don't have to wait in-line for limited launch capacity,” - Peter Beck, CEO Rocket Lab

SWOT analyse

Wat verwachten analisten?

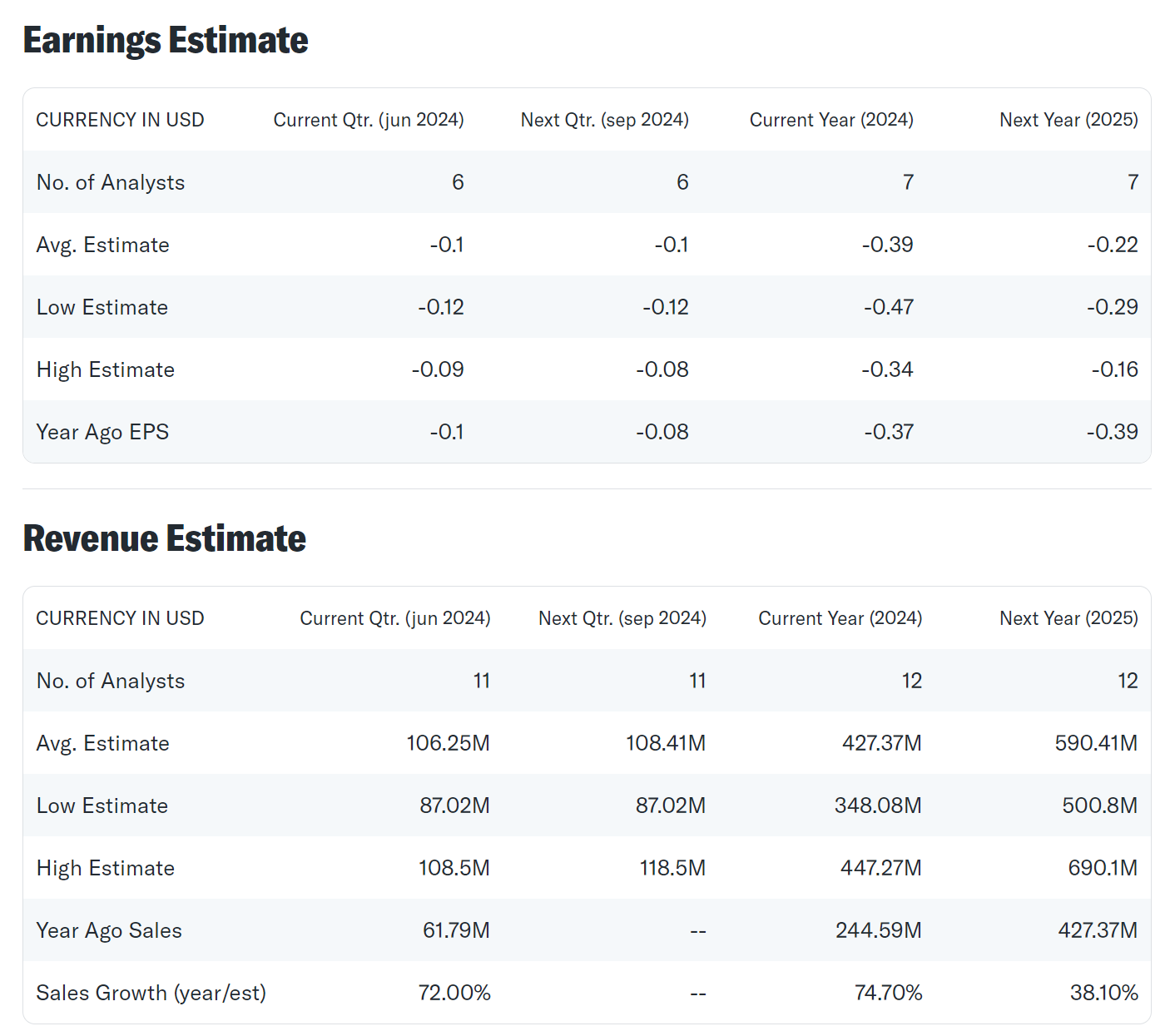

Rocket Lab is een relatief onbekend aandeel, waardoor weinig analisten zich wagen aan voorspellingen.

- Analisten verwachten dit jaar een winst per aandeel (EPS) van -$0,39, een lichte verslechtering ten opzichte van vorig jaar. Voor volgend jaar zou het verlies iets beperkt moeten worden, naar -$0,22 per aandeel.

- Qua omzetgroei wordt $427 miljoen verwacht, een jaarlijkse groei van 74,7%. Hiermee is Rocket Lab oprecht een 'hypergrowth'-aandeel. Echter, voor volgend jaar verwachten analisten dat de omzet slechts met +38% zal groeien.

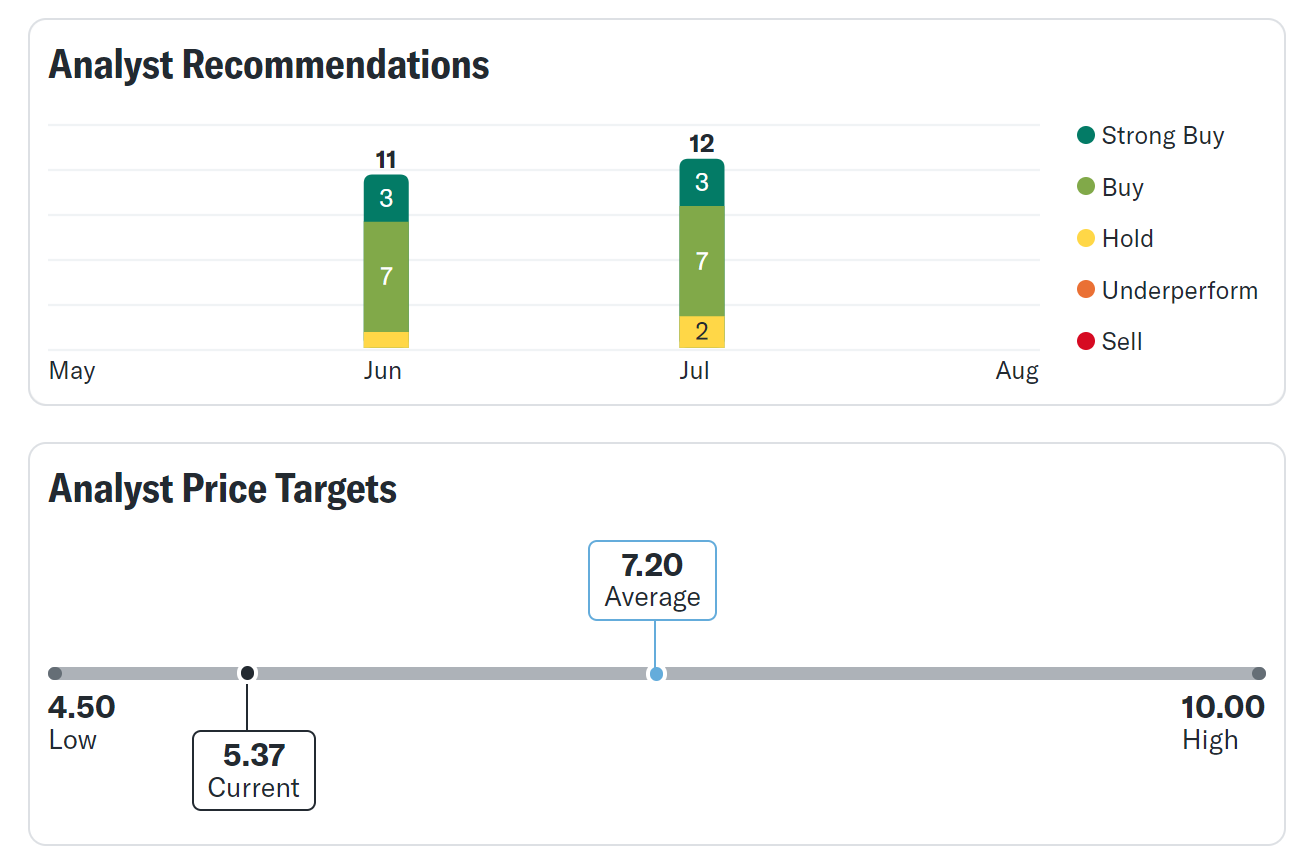

Analisten hebben hun verwachtingen nog niet aangepast sinds de Q2-earnings call. Echter, in juli zien we een bullish sentiment, met 10 van de 12 analisten die Rocket Lab beschouwen als een (strong) buy.

Het gemiddelde koersdoel is $7,20, een potentiële upside van +34%.

Analisten zien een aanzienlijke upside in dit aandeel, ondanks dat zij verwachten dat Rocket Labs ook volgend jaar rode cijfers zal schrijven.

Overigens zijn de koersdoelen en aanbevelingen nog niet bijgewerkt na hun Q2-cijfers. Ik verwacht dat de eerste upgrades en downgrades de komende week zullen verschijnen.

Mijn waardering

Als we kijken naar de huidige waardering en metrics, dan valt mij het volgende op:

- Rocket Lab is verliesgevend en heeft een negatieve vrije kasstroom (FCF). Hierdoor is het ontzettend lastig om een prijs te plakken op dit aandeel.

- Ze hebben circa $70 miljoen netto in kas, inclusief de schuldenlast. Dat kan een uitdaging zijn als Rocket Lab de komende jaren verliesgevend blijft. Het risico op verwatering lijkt reëel.

- Een EV/Sales van 8x (Trailing Twelve Months) of 5,5x (Next Twelve Months) is relatief hoog voor de huidige situatie van het bedrijf, maar niet extreem.

Het is duidelijk dat Rocket Lab een speculatief bedrijf is, waarin je momenteel investeert vanwege het verhaal. Het is lastig om een 'fair value' te berekenen.

Mijns inziens is dit een aandeel waarbij de waardering momenteel iets minder belangrijk is, uiteraard binnen redelijke grenzen. De belangrijkste vraag die we ons moeten stellen is:

Zou dit een uitdager kunnen worden van SpaceX, een bedrijf met een waardering van $210 miljard, circa 100x groter dan Rocket Lab?

Dat is een moeilijke vraag om te beantwoorden. We hebben simpelweg nog niet genoeg data om hier een sterke conclusie aan te verbinden.

Desalniettemin zien we enkele veelbelovende ontwikkelingen die erop wijzen dat het bedrijf tijd en vertrouwen verdient om hun ambities waar te maken.

Conclusie

Veel beleggers hebben met AST SpaceMobile gemerkt hoe lastig het is om aandelen vast te houden bij extreme stijgingen.

Ik zeg niet dat de koersontwikkeling vergelijkbaar zal zijn, maar ik zie een paar overeenkomsten die mij geïnteresseerd maken in een kleine, speculatieve investering.

Het eindrapport