Bescherming dient als anker voor mijn portfolio, inkomen is waar ik (uiteindelijk) deels van wil leven als ik oud en grijs ben en groeibeleggingen gebruik ik om de andere twee mee aan te vullen.

Mijn focus is er altijd op gericht om de drie elementen binnen mijn portfolio in balans te houden, via een voor mij gezonde mix van risico en rendement.

Zo heb ik een constante flow tussen deze drie om richting mijn doel te blijven investeren: later grotendeels in staat zijn te leven van cashflow uit beleggingen en zodoende meer tijd vrij te kunnen maken voor niet-werk-gerelateerde bezigheden (mijn gezin o.a.).

Wat is het doel van elke belegging?

Ik zie soms portfolio’s van mensen die meer dan 50 beleggingen hebben. Van individuele aandelen tot meer dan 10 of 20 ETF’s. Twintig crypto’s, van bekende namen tot exotische projecten. Een wirwar van assets die alle kanten op gaan.

Ieder doet z’n ding natuurlijk en ook kan ik niets zeggen over de strategie van anderen. Maar bij mij helpt het altijd om een portfolio samen te stellen op basis van een overkoepelende structuur. En die structuur werkt voor mij het beste, wanneer ik mijn beleggingen kan indelen naar doel.

De meesten zullen waarschijnlijk als doel hebben “er rijker van te worden” en “als het maar groeit”. Maar voor mij is dit niet genoeg en te ontastbaar. Ik wil mijn beleggingen zodanig indelen, dat ik mijn persoonlijke omstandigheden en risicoprofiel (nu en later) op elkaar kan afstemmen.

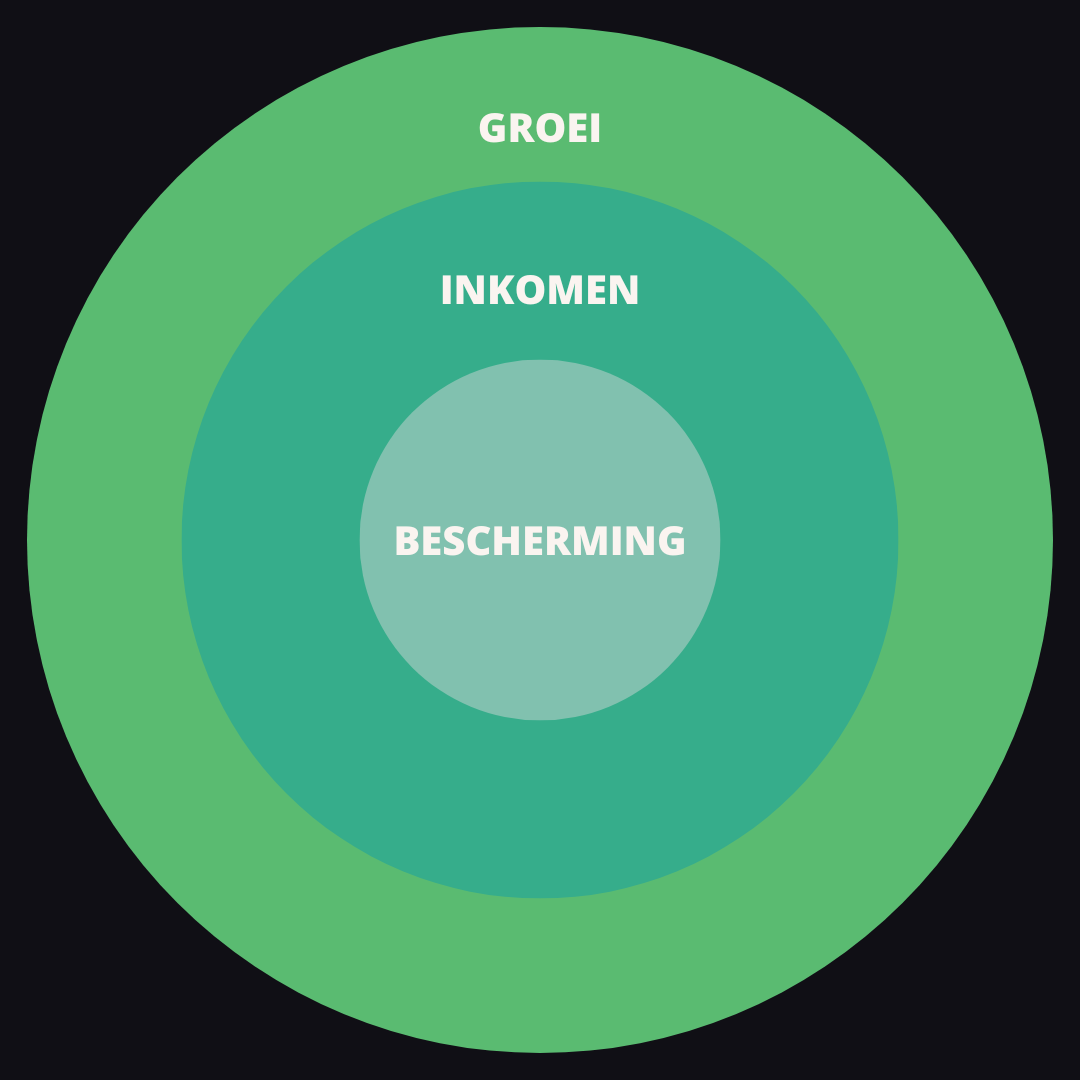

Het opbouwen van een portfolio dat in balans is, zie ik als de doorsnede van een boom. Niet zozeer een boom in de hoogte, maar in de breedte met zijn ringen. Allereerst moet de kern op orde zijn en pas van daaruit voeg ik nieuwe ringen (lagen) toe aan mijn portfolio. Zonder de kern heb ik geen houvast. Maar zonder de overige ringen heb ik geen groei.

Structuur

Elke belegging heeft voor mij een doel. En ik zet de structuur van mijn portfolio en het doel van elke belegging op een rijtje. Ik hanteer daarvoor drie categorieën:

1. Bescherming

Het doel van de beleggingen in deze categorie is precies hoe het klinkt: het beschermen van (een deel) van mijn opgebouwde vermogen. De assets binnen deze eerste categorie moeten tenminste mijn koopkracht beschermen of een noodzakelijke buffer bieden in moeilijke tijden.

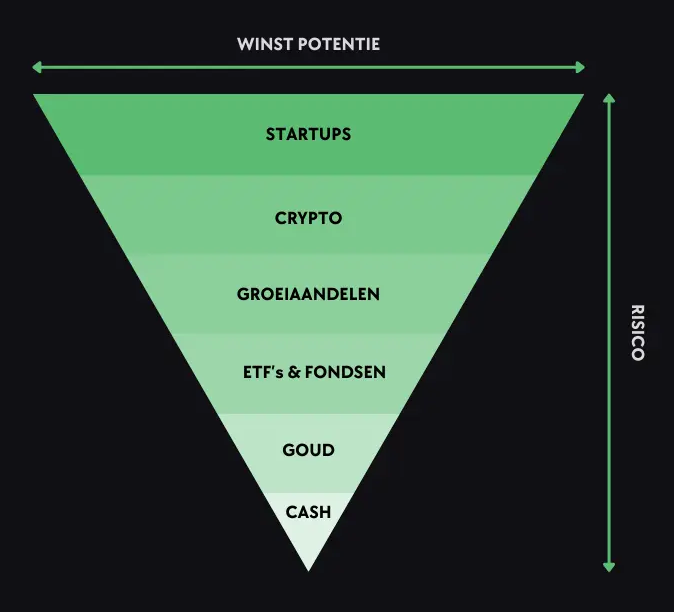

Goud

Goud is puur een "what if" verzekering. Wat als het helemaal misgaat en de Centrale Banken moeten hun goudreserves opnieuw gaan waarderen? Wat als het vertrouwen in het monetaire systeem instort? Dan wil ik iets van tastbare waarde hebben, zodat mijn bestede uren en energie niet compleet verloren gaan.

Cash

Cash is het deel dat ik gebruik om mijn rekeningen van te betalen en opzij te zetten voor toekomstige beleggingen:

- Buffer: minimaal 3-6 maanden aan leefkosten op een spaarrekening, in het geval dat tijdelijk mijn inkomen uit werk zou wegvallen.

- Beleggingen: minimaal 5% van mijn belegde vermogen in cash om extra beleggingen van te doen.

Over het algemeen hoor je iedereen roepen dat cash een garantie is voor koopkrachtverlies, door de inflatie. Maar in voornamelijk onzekere tijden, wanneer de koersen van bijna alle beleggingen dalen, geeft cash de mogelijkheid om die beleggingen tegen lagere koersen te kopen. Het dempt als het ware de volatiliteit van mijn totale portfolio.

Ook geeft cash mij tijdelijk "staying power", zodat ik een tijdje kan overleven en niet aan mijn (dalende) beleggingen hoef te komen.

2. Inkomen

Inkomen is waar je doorgaans van leeft, waar je al je rekeningen van betaalt. Inkomen geeft mij de mogelijkheid om te kunnen blijven kopen wat ik nodig heb om te blijven leven in deze wereld. Zonder inkomen moet ik beleggingen verkopen om van te kunnen leven.

En dat is niet ideaal. Zeker niet als je in de opbouwfase zit van je leven. Nu valt doorgaans een salaris in deze categorie, of een inkomen uit onderneming. Dat is technisch gezien geen asset, maar zo zie ik het wel. Een baan, een onderneming: deze zorgen voor het nodige inkomen.

Zolang ik nog in staat ben om een actief inkomen te verdienen, voel ik niet zozeer de noodzaak om mij volledig op passief inkomen te focussen. Maar, dat wordt voor mij wel steeds belangrijker. Geen idee hoe lang mijn generatie nog door zal moeten gaan met werken om, tegen de tijd dat we oud en grijs zijn, alle leefkosten te kunnen betalen.

Ik heb persoonlijk een afkeer van het woord pensioen en noem het dus liever “inkomen (voor later)”. Maar het komt op hetzelfde neer. De “I” binnen mijn strategie, is dus gericht op een pensioenpot voor later – als aanvulling op mijn opgebouwde pensioen uit werk.

Is dan niet alles in mijn portfolio gewoon “voor later”?

Nee, want ik heb er totaal geen moeite mee om delen van mijn beleggingen te verkopen om tussentijds iets anders mee te doen. Het kopen van een huis, boshut, auto, studiegeld voor mijn kinderen – noem het maar op. Echter, het gedeelte “inkomen” zal hier bespaard van blijven. Dat is dus echt…. voor later.

3. Groei

En dan hebben we de meest populaire categorie voor veel (nieuwe) beleggers: groei! Want explosieve groei krijg je niet met nummers 1 en 2.

Vermogen bouw ik grotendeels op door tenminste een deel van mijn geld te investeren in beleggingen die over een middellange periode (5-10 jaar) een mooie koerswinst kunnen laten zien. Al deze beleggingen hebben in het verleden een enorm winstpotentieel gegeven. En daarom hoort deze categorie er voor mij gewoon bij.

“Alles of niets” is geen strategie

Dan is het natuurlijk nog zaak om een portfolio zodanig in te richten, dat er een gezonde mix en verhouding bestaat tussen risico en rendement. Alles in cash of goud houden, zal mij waarschijnlijk niet veel verlies en stress geven, maar m'n vermogen zal er niet (snel) van groeien.

Alles geïnvesteerd hebben in beleggingen die gericht zijn op inkomen, zal mijn vermogen ook minder snel dan gewenst doen groeien. En overmatig in groeiaandelen of crypto beleggen, betekent het nemen van enorme risico's. Ik heb inmiddels al meerdere malen ervaren hoe dat risico kan uitpakken. Daar zou ik niet van kunnen slapen.

Om heel eerlijk te zijn staat dit voor mij niet vast. Ik ben op basis van de marktontwikkelingen en de hoogte van mijn vermogen, altijd bezig om de mix aan te passen met een paar procent hier en daar.

Vroeger, toen ik net begon met werken, had ik het meeste in groei zitten. Logisch ook. Ik had niet eens een noemenswaardig vermogen om te beschermen ;-) Maar nu ik een gezin heb, ouder ben EN meer vermogen heb, zou het redelijk desastreus zijn als ik veel van mijn opgebouwde vermogen zou zien verdampen.

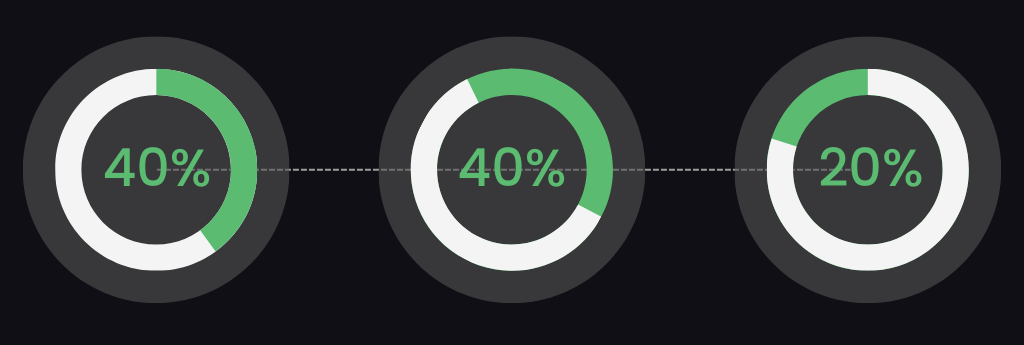

De ideale mix

Een ideale mix bestaat dus voor mij nog niet, maar over het algemeen hanteer ik een systeem van drie soorten verhoudingen, gebaseerd op marktontwikkelingen EN mijn eigen persoonlijke situatie. Want ook die speelt mee bij het bepalen van een goede risico/rendement mix.

Bij een gierende bull-markt heeft het voor mij weinig zin om heel veel cash en goud aan te houden. Dan doen juist de groeiaandelen en bijvoorbeeld crypto’s het heel goed. Maar in een dalende of onzekere markt wil ik belegd zijn met minder risico.

Hierdoor krijg ik de volgende verhoudingen en situaties:

🐂 BULL

- 70% groei

- 20% inkomen

- 10% bescherming

🐻 BEAR

- 20% groei

- 50% inkomen

- 30% bescherming

De winst die voornamelijk uit groeibeleggingen moet komen, gaat doorgaans richting assets die onder bescherming en inkomen vallen. Zo neem ik winst in goede tijden (bull markt) en vul ik die eerste categorieën aan, voor in slechte tijden (bear markt).

Je ziet hierboven, dat ik dus voornamelijk de verhouding aanpas tussen de drie categorieën, maar de drie pilaren van mijn BIG strategie in stand houd. Ongeacht in welke fase we zitten.